IPO投資初心者の方から『IPO投資はどのくらい資金が必要ですか?』という質問をよく受けます。

そこで今回は、WIN太郎が考える『IPO投資の予算額に応じたIPO投資戦略』を紹介します。

予算額に応じたIPO投資戦略とは?

IPO投資はそれぞれの資金額に応じたコツ(手法)があり、50万円なら50万円、200万円なら200万円の効率的なやり方があります。

もちろんIPO投資は資金が多いほど有利ですが、少額でも確実に稼ぐことが可能であり、逆に資金の効率性は高くなります。

今後、資金額に応じたIPO投資戦略を数回に分けて書きますので、IPO投資初心者の方は是非参考にしてみてください。

IPO資金50万円の投資戦略

予算30万円でもIPO投資は可能ですが、やはり50万円は欲しいところです。

IPO投資は証券口座数と継続力がポイントですが、資金50万円でも十分に稼げます。まずは50万円で気楽にIPO投資を始めてみましょう。

その手法を簡単に書くと以下の通りです。

SBI証券で取り扱う全IPOに申し込んでIPOチャレンジポイントを貯めつつ、前受金が不要な証券会社で高評価のIPOだけ申し込む!

SBI証券での攻め方

まずは基本となるSBI証券での攻め方です。資金50万円はSBI証券に入れっぱなしで構いません。SBI証券で取り扱う全てのIPOに申し込んで落選を繰り返し(笑)、ポイントを貯めた後、一気にポイントを使って当選を狙います。

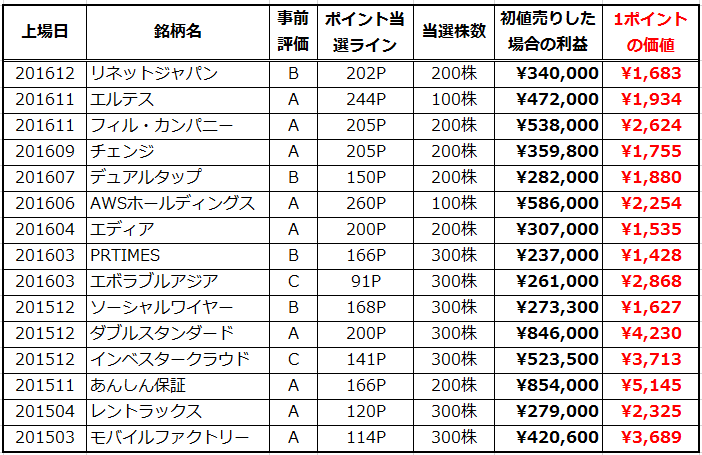

IPOチャレンジポイント当選時の利益額と1ポイントの価値

※評価=事前(BB期間中)の大手予想会社の評価ランク

※ボーダーライン=WIN太郎調べの推測値

※当選株=複数当選の株数

※利益=当選株数を初値売りした場合の利益

※1ポイント価値=初値売りした場合の1ポイントの価値

IPOが現状のペースで出てくれば、約3年程でA級IPOの当選ラインである200ポイントが貯まります。「えー!3年も掛かるの?」と思うかもしれませんが、3年後に一括で得られる利益は非常に大きいので侮れません!

にほんブログ村へ

ちなみに、WIN太郎は一昨年末、未成年口座でコツコツと貯めた200ポイントでダブルスタンダードのIPOに当選!一撃80万円以上の利益を手にしました。

80万円を3年で割ると年平均で約28万円、資金50万円の利回りで考えると年利50%以上になります。

この時は1ポイントの価値が4,000円(80万円÷200P)を突破したのでラッキーでしたが、今現在で1ポイントの価値をシビアに見積もっても、1,500円~2,000円は十分にあると思います。

仮に1ポイントの価値が1,500円としたら、200ポイントで30万円の利益、年平均で10万円の利益となり、50万円のIPO資金で見た年利回りは20%になります。

また、200ポイントを貯める過程で普通に資金枠で当選することもあります。可能性は低いですが、WIN太郎もアークンやデュアルタップのIPOで当選した実績もあるので、思わぬボーナスが舞い込むチャンスも常にあります。

SBI証券で申し込む際の注意点

SBI証券でブックする際には、一つ注意点があります。事前評価の高い銘柄は少しでも当選確率を上げるため複数株申し込んでもOKですが、評価の低い銘柄は必ず最低単元の100株で申し込んでください。

もし低評価のIPOに当選・補欠当選してしまった場合には、迷わずキャンセルしてください。キャンセルするとIPOチャレンジポイントは貰えませんが、そこでリスクを取るべきではありません。もちろん、高評価(A・B)のIPOが当選した場合には購入して利益を得てください。

IPO新規公開株ブログランキングへ

「IPO資金50万円編その2」(1/3アップ)に続く

新年おめでとうございます。

いつも読ませていただいて勉強させてもらっています。

ひとつ教えていただきたいのですが、SBI証券の資金枠というのは、だいたい幾らぐらい口座に残高が必要なのでしょうか?私は、約200万円くらいの残高がありますが、これくらいでは全然話にならないのでしょうか?当たる気配すらありません。

よろしくお願い致します。

R.井上様

コメントありがとうございます。

SBI証券主幹事の時に常時当選を狙うなら、やはり「大台」はないと難しいのではないでしょうか?

とはいえ、WIN太郎も100万円未満で何度か当選したことがあります^^

よろしくお願いいたします。