ネットマーケティング(6175)がIPO(新規上場)承認されました。

ネットマーケティング(6175)の上場日は3/31(金)で、上場市場はJASDAQスタンダード。主幹事はNo.1(3562)のIPOに続きSBI証券で、IPOの申し込み期間(BB期間)は3/13(月)~3/17(金)となっています。

SBI証券主幹事のIPOなのでIPOチャレンジポイントや資金枠の話題でまた盛り上がりそうですね。

あれれっ? この銘柄もどこかで聞いたような…、

ネットマーケティング(6175)も昨日紹介したオークネット(3964)と同様に、2015年の夏に急遽上場延期を発表したIPO銘柄です。

ネットマーケティングのIPO新規上場承認(2015/08/14)

ネットマーケティングが上場申請を取り下げ!上場中止の理由は?(2015/08/27)

前回の上場中止の正確な理由は判りませんでしたが、一部では出会い系による犯罪が増加したことを嫌気したのでは?との見方もありました。少なくとも今回は諸問題を払拭して満を持してのIPOとなります。

ネットマーケティング(6175)IPOの事業内容

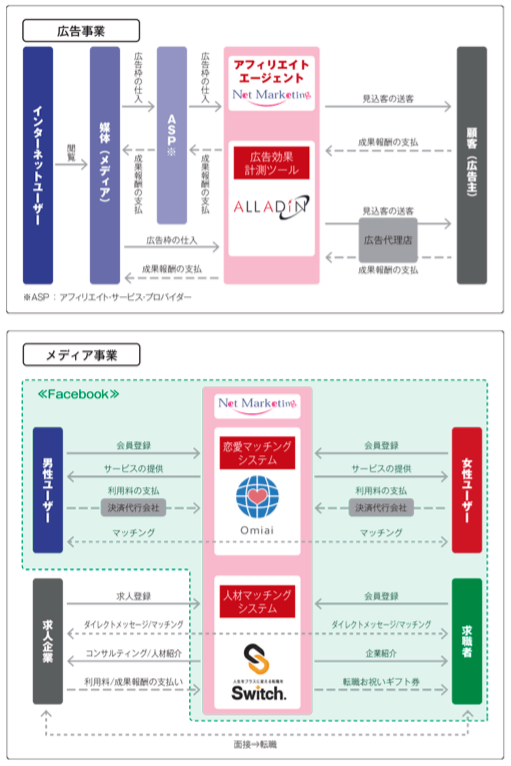

ネットマーケティング(6175)は、アフィリエイト広告事業と、フェイスブックを活用した恋愛マッチングサービス「Omiai」、ソーシャルジョブマッチングサービス「Switch」を運営するメディア事業を展開している企業です。

広告事業ではアフィリエイト広告に特化したコンサルティングを行っており、広告主とASP(アフィリエイトサービスプロバイダー)やメディアを、広告効果計測ツール「ALLADiN(アラジン)」を介して繋ぎ、広告主のマーケティング活動の戦略立案と運営支援を行っています。

メディア事業の「Omiai」は素敵な出会のきっかけを提供する恋活(こいかつ)に特化した恋愛マッチングサービスで、「Switch」はfacebookを介して登録したユーザーを直接スカウトできるダイレクトリクルーティングサービスです。

※クリックで拡大します

↓皆さんの初値予想は?↓

にほんブログ村へ

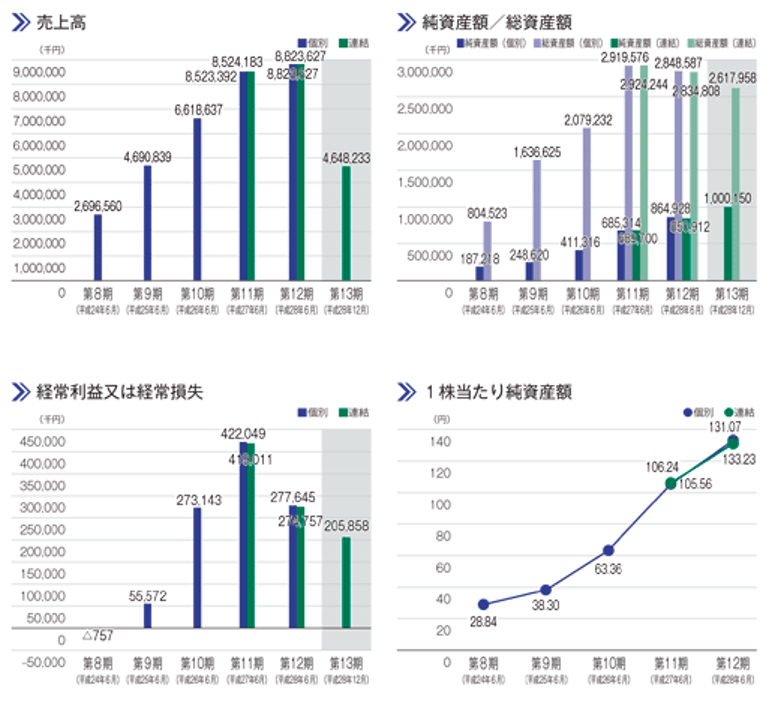

ネットマーケティング(6175)IPOの各種経営指標

※クリックで拡大します

ネットマーケティング(6175)のIPO基礎情報

| 証券コード | 6175 |

| 社名 | 株式会社ネットマーケティング |

| 業種 | サービス業 |

| 事業内容 | 広告主企業に対し、アフィリエイト広告を用いたマーケティング活動の戦略立案・運用支援を行う広告事業、恋愛マッチングサービス「Omiai」他の運営を行うメディア事業 |

| 上場日 | 3/31 |

| 上場市場 | JASDAQスタンダード |

| 公募株数 | 280,000株 |

| 売出株数 | 680,000株 |

| OA | 144,000株 |

| 想定発行価格 | 1,010円 |

| 仮条件 | 3/9に決定 |

| 最低必要金額 | 10.1万円 |

| 吸収金額 | 11.2億円(想定価格で計算) |

| 時価総額 | 68.4億円(想定価格で計算) |

| BB期間 | 3/13~3/17 |

| 公募価格決定日 | 3/21 |

| 主幹事証券 | SBI証券 |

| 幹事証券 | SMBC日興証券 東洋証券 エース証券 藍澤證券 水戸証券 岩井コスモ証券 SMBCフレンド証券 極東証券 安藤証券? |

前回は東証マザーズへの上場でしたが、今回はJASDAQスタンダードに変更になってます。また、幹事団では東海東京証券とマネックス証券が外れたようです。

ネットマーケティング(6175)のIPO評価

一昨年のIPO承認時と比較すると、公開株数を減らし(約180万株→約110万株)、想定価格も下げている(1,380円→1,010円)ので、吸収規模が半分程度(24.9億円→11.2億円)と半分以下に抑えてきました。

オークネット(3964)と同様に需給的には良くなりましたが、やはり上場タイミングとイメージの問題でどうなるかですね。

ちなみに、一昨年に大手予想会社が最初に出した評価はC評価でした。今回は規模を小さくしてのIPOでどう評価されるのか楽しみです。

ネットマーケティング(6175)IPOの初値予想

一発目の初値予想は2/26(日)~2/27(月)に追記します!

※ブログ上部のIPOスケジュールの「評価」欄も同時に更新します

1,720円(初値予想第一弾:2/26記)

※二発目の初値予想は3/10(金)頃にアップする予定です。

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキングへ

タグ :2017IPO ネットマーケティング 上場承認

コメントフォーム