アイ・パートナーズフィナンシャルがIPO(新規上場)が再度承認されました。

アイ・パートナーズフィナンシャルIPOの上場日は6/23(水)で、上場市場は東証マザーズになります。

主幹事はSBI証券で、IPOの申し込み期間(BB期間)は6/7(月)~6/11(金)となってます。

本日は同じ23日(水)上場となるアイドマ・ホールディングスやドリームベッドのIPOも新規承認されています。ここに来てIPOラッシュが加速してきましたね。

アイ・パートナーズフィナンシャルはSBI証券が主幹事なので、今回もIPOチャレンジポイントによる当選ラインや当選株数の話題で盛り上がりそうです。

↓IPO投資で必須のSBI証券↓

アイ・パートナーズフィナンシャルは先月にIPOを一度中止していましたが、早々の再申請となりました。

過去記事

⇒ アイ・パートナーズフィナンシャルのIPO基礎情報とIPO初値予想!

⇒ アイ・パートナーズフィナンシャルのIPO評価とIPO初値予想!

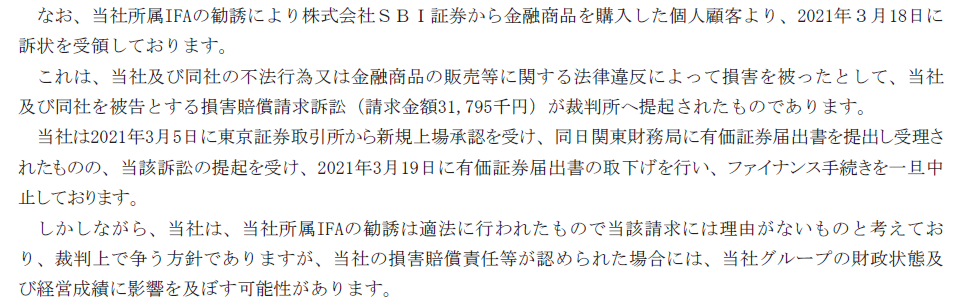

ちなみに、前回の中止発表時に「来期以降の業績に影響を与える可能性のある事象が発生し…」とありましたが、その原因も判明しています。

目論見書より抜粋

※クリックで拡大します

とりあえず、訴訟はあったが「問題なし」との判断のようです。

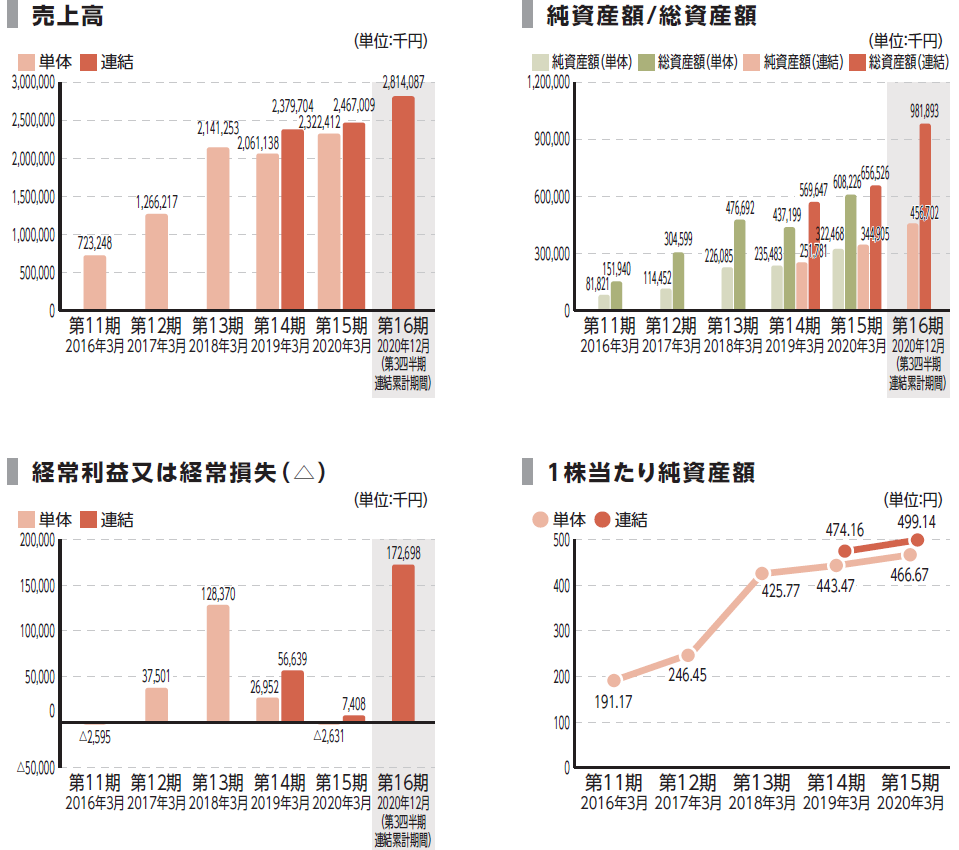

アイ・パートナーズフィナンシャル各種経営指標

※クリックで拡大します

アイ・パートナーズフィナンシャルIPO基礎情報

| 証券コード | 7345 |

| 社名 | 株式会社アイ・パートナーズフィナンシャル |

| 業種 | その他金融業 |

| 事業内容 | 金融商品仲介業を基軸としたIFAによる金融サービスの提供事業 |

| 上場日 | 6/23(水) |

| 上場市場 | 東証マザーズ |

| 公募株数 | 100,000株 |

| 売出株数 | 0株 |

| OA | 15,000 |

| 想定発行価格 | 2,940円 |

| 仮条件 | 6/3に決定 |

| 最低必要金額 | 29.4万円(想定価格で計算) |

| 吸収金額 | 3.4億円(想定価格で計算) |

| 時価総額 | 23.3億円(想定価格で計算) |

| BB期間 | 6/7~6/11 |

| 公募価格決定日 | 6/14 |

| 主幹事証券 | SBI証券 |

| 幹事証券 | 楽天証券 エース証券 あかつき証券 みずほ証券 マネックス証券 藍澤證券 岩井コスモ証券 エイチ・エス証券 東洋証券 水戸証券 むさし証券 SBIネオモバイル証券(委託) SBIネオトレード証券(委託取り扱い決定!) DMM株(委託?) |

前回比較では想定価格が2,850円⇒2,940円にアップした以外は変更がないようです。

また、SBIネオモバイル証券に続いてSBIネオトレード証券での委託取扱いも決まると思われます。 ⇒ 決定しました!

前受金不要でIPO抽選に参加できます!

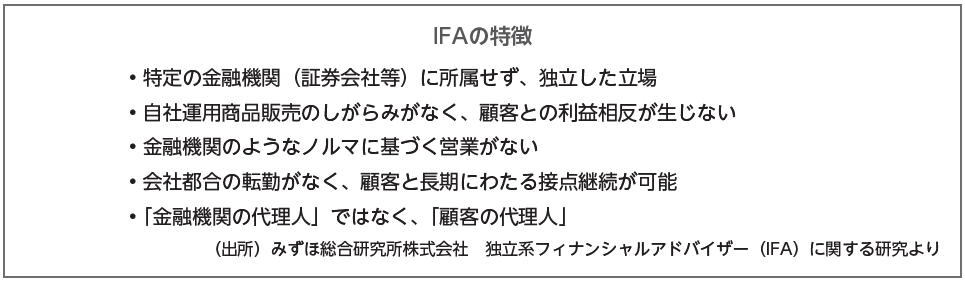

アイ・パートナーズフィナンシャルは、金融商品仲介業を基軸としたIFAによる金融サービスを提供しています。

※クリックで拡大します

アイ・パートナーズフィナンシャルIPOの公開規模は想定価格ベースで約3.4億円と小粒であり、VC(ベンチャーキャピタル)の保有はありません。

また、売り出しゼロ(オーバーアロットメントのみ)で公募のみとなっています。

↓抽選後期型の岩井コスモ証券↓

筆頭株主は同社委任契約先の石原氏で総株数の約11.47%を保有しており、代表の田中氏は約6%で第3位、他にも取締役や従業員、他の委任契約先などで幅広く保有しています。

上位株主には上場後90日のロックアップが掛かっており(価格に依る解除条項なし)、同社委任契約先の一人が保有する2.2万株に関しては、公開価格の1.5倍以上でロックアップが解除されます。

基本的には前回と変わらないため、大台乗せが狙えるかもしれませんね。

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

↓100%完全抽選のマネックス証券↓

コメントフォーム