フォルシアがIPO(新規上場)が承認されました。

GVA TECH(ジーヴァテック)の上場日は12/26(木)で、上場市場は東証グロースになります。

主幹事は野村證券で、IPOの申し込み期間(BB期間)は12/10(火)~12/16(月)となります。

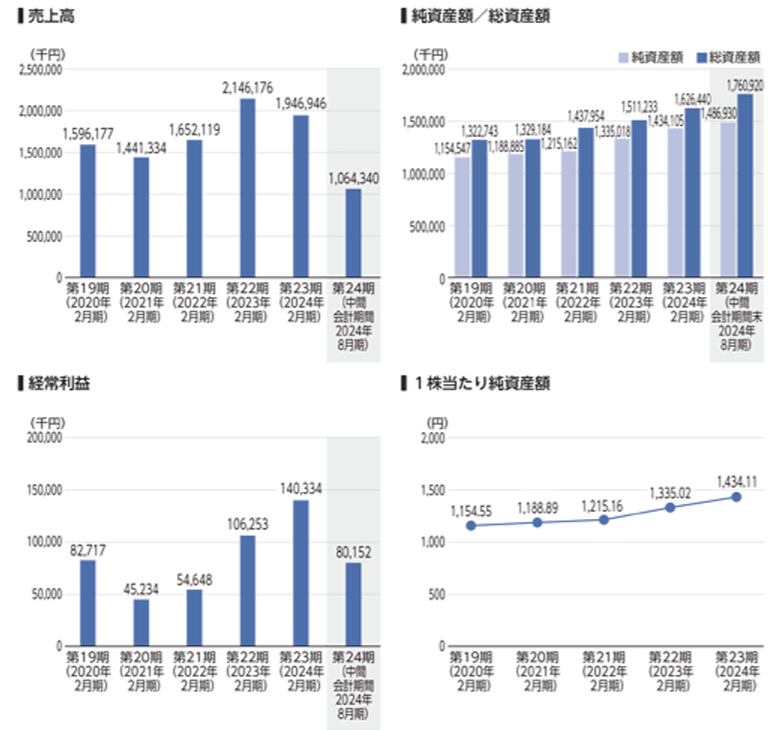

フォルシアの業績推移

※クリックで拡大します

※クリックで拡大します

フォルシアIPOの基礎情報

| 証券コード | 304A |

| 社名 | フォルシア株式会社 |

| 業種 | 情報・通信業 |

| 事業内容 | 膨大・複雑なデータから必要な情報を的確に探し出す検索テクノロジーを基にしたシステム開発・サービス提供並びにコンサルティング |

| 上場日 | 12/26(木) |

| 上場市場 | 東証グロース |

| 公募株数 | 200,000株 |

| 売出株数 | 13,100株 |

| OA | 31,900株 |

| 想定価格 | 1,700円 |

| 仮条件 | 12/6(金) |

| 最低必要金額 | 17.0万円(想定価格で計算) |

| 吸収金額 | 4.2億円(想定価格で計算) |

| 時価総額 | 20.4億円(想定価格で計算) |

| BB期間 | 12/10(火)~12/16(月) |

| 公募価格決定日 | 12/17(火) |

| 主幹事証券 | 野村證券 |

| 幹事証券 | マネックス証券 SBI証券 楽天証券 岡三証券 東海東京証券 松井証券 岡三オンライン(委託取り扱い決定!) DMM株(委託?) |

岡三オンラインの裏幹事(委託取り扱い)も期待できそうです。 ⇒ 決定しました!

↓100%完全抽選のマネックス証券↓

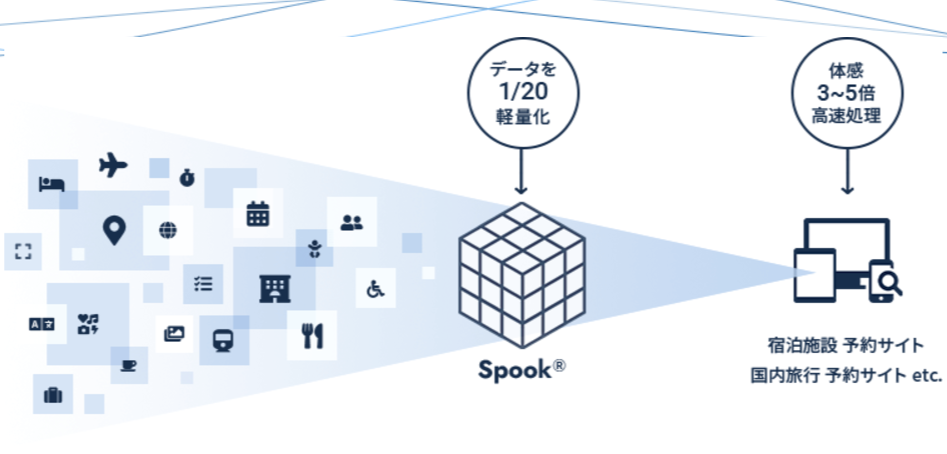

フォルシアは、旅行・観光業界を中心に膨大・複雑なデータを高速に検索させるためのソフトウェア「Spook(スプーク)」を基にしたソリューションを提供するほか、商品販売プラットフォーム「webコネクト」をSaaSで提供しています。

※クリックで拡大します

フォルシアの公開規模は想定価格ベースで約4.2億円と小粒で、VC(ベンチャーキャピタル)の保有はなく、従業員持ち株会に0.4万株を上限として親引けで割り当てる予定です。

筆頭株主は代表取締役COOの屋代哲郎氏で約40.98%、第2位は代表取締役CEOの屋代浩子氏で約39.49%、第3位は従業員持ち株会で約11.02%となっています。

既存株主には上場後180日のロックアップが掛かっており、価格による解除条項はありません。

前受金不要の岡三オンライン!IPO取り扱い急増!

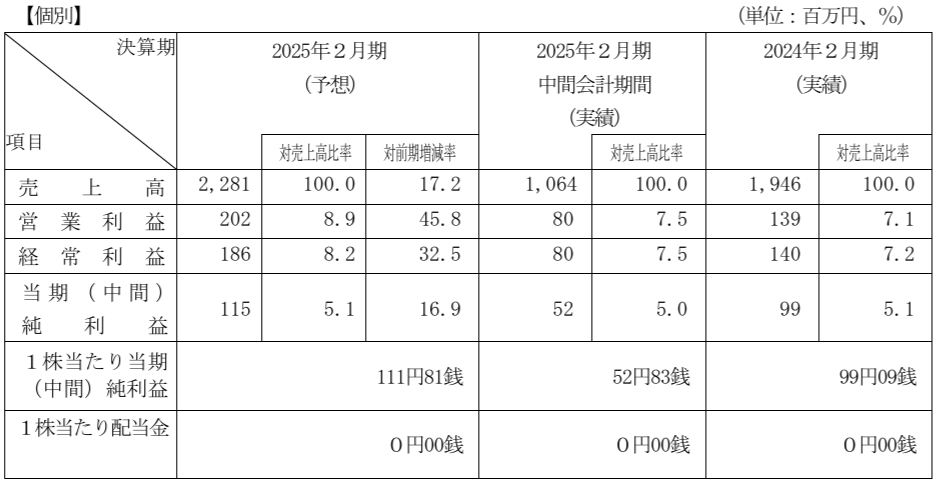

フォルシアの業績規模は小さいものの、近年は大幅な増益が続いて今期は増収増益の見込みとなっています。

IPOラッシュは気になるところですが、フォルシアはDX・SaaS関連の小型のIPOで余計な売り圧力もないことから、パッと見ではそれなりに期待できそうな印象です。

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

コメントフォーム