ジェイテックコーポレーション(3446)がIPO(新規上場)承認されました。

ジェイテックコーポレーション(3446)の上場日は2/28(水)で、上場市場は東証マザーズとなります。

主幹事はSMBC日興証券が務め、IPOの申し込み期間(BB期間)は2/13(火)~2/19(月)となってます。

気付けば2月最終日のIPOとなりました。

世紀IPOの延期で、2月の通常株IPOはジェイテックコーポレーション(3446)とMマート(4380)のみとなりそうですね。

ジェイテックコーポレーション(3446)事業内容

ジェイテックコーポレーションは、創薬、医療技術分野におけるイノベーションの推進に貢献するシステムの開発、販売を推進し、「オプティカル事業」と「ライフサイエンス・機器開発事業」を手掛けています。

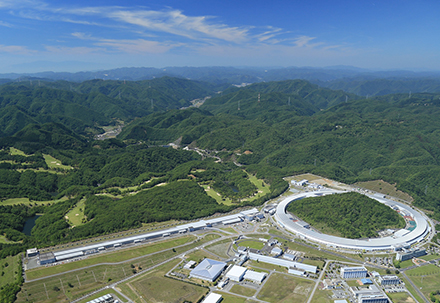

オプティカル事業の主要製品は、放射光及びX線自由電子レーザー施設向けX線ナノ集光ミラーです。

兵庫県播磨地方にある「SPring-8(スプリングエイト)」のような大型放射光施設で作られている放射光X線を回折限界まで集光することができる高精度楕円ミラーを始めとする、各種高精度X線ミラーの製作・販売を行っています。

ライフサイエンス・機器開発事業の主要製品は、各種自動細胞培養装置、その他自動化装置などです。

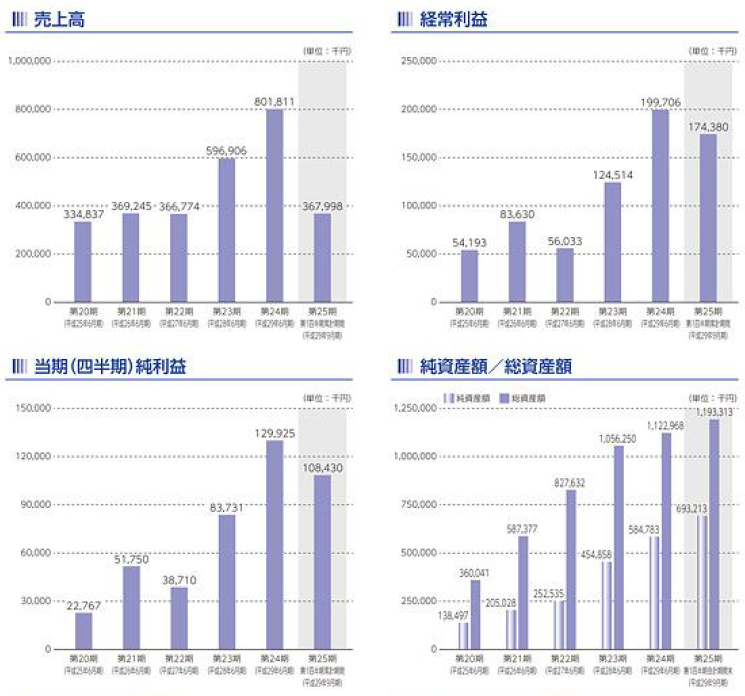

ジェイテックコーポレーションの各種経営指標

※クリックで拡大します

ジェイテックコーポレーションのIPO基礎情報

| 証券コード | 3446 |

| 社名 | 株式会社ジェイテックコーポレーション |

| 業種 | 金属製品 |

| 事業内容 | 大型放射光施設で使われるX線ナノ集光ミラーの開発・製造・販売、各種自動細胞培養装置等の開発・販売 |

| 上場日 | 2/28(水) |

| 上場市場 | 東証マザーズ |

| 公募株数 | 500,000株 |

| 売出株数 | 500,000株 |

| OA | 150,000株 |

| 想定発行価格 | 2,170円 |

| 仮条件 | 2/9に決定 |

| 最低必要金額 | 21.7万円 |

| 吸収金額 | 25.0億円(想定価格で計算) |

| 時価総額 | 122.0億円(想定価格で計算) |

| BB期間 | 2/13~2/19 |

| 公募価格決定日 | 2/20 |

| 主幹事証券 | SMBC日興証券 |

| 幹事証券 | 野村證券 SBI証券 みずほ証券 エース証券 東洋証券 岡三証券 エイチ・エス証券 マネックス証券 岡三オンライン証券(委託決定!) |

主幹事は2社のリートIPOに続いてSMBC日興証券です。岡三証券も幹事入りしているので岡三オンライン証券の委託取扱いも期待できます。⇒ 決定しました!

前受金不要の岡三オンライン証券!IPO取り扱い急増!

ジェイテックコーポレーションのIPO評価

専門性の高い業態で素人には分かりづらいところですが、業績は非常に好調のようです。

公開規模も約25億円と小型ではありませんが、気になるほどの大きさでもありません。今の市況であれば軽く吸収できそうです。

株主構成も綺麗な方で、代表取締役で売出人でもある津村氏を含む大株主には、上場後180日のロックアップがかかっています。

VC(ベンチャーキャピタル)の保有が22万株ほどありますが、こちらも180日のロックアップがかかっており、公募価格の1.5倍以上で解除されます。

ますは大手予想会社の評価待ちですが、今年はバイオ系が賑わっていることもあり、規模感や業績から見ても期待できそうです。

ジェイテックコーポレーションIPOの初値予想

一発目の初値予想は1/28(日)か1/29(月)に追記します!

※ブログ上部のIPOスケジュールの「評価」欄も同時に更新します

5,250円(初値予想第一弾:1/29記)

※二発目の初値予想は2/10(土)頃にアップする予定です。

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

コメントフォーム