HCSホールディングスがIPO(新規上場)が承認されました。

HCSホールディングスIPOの上場日は6/24(木)で、上場市場はジャスダック・スタンダードになります。

主幹事はSBI証券で、IPOの申し込み期間(BB期間)は6/9(水)~6/15(火)となってます。

![]()

HCSホールディングスはSBI証券が主幹事なので、同日上場となるセレンディップ・ホールディングスと共に、IPOチャレンジポイントによる当選ラインや当選株数の話題で盛り上がりそうです。

↓IPO投資で必須のSBI証券↓

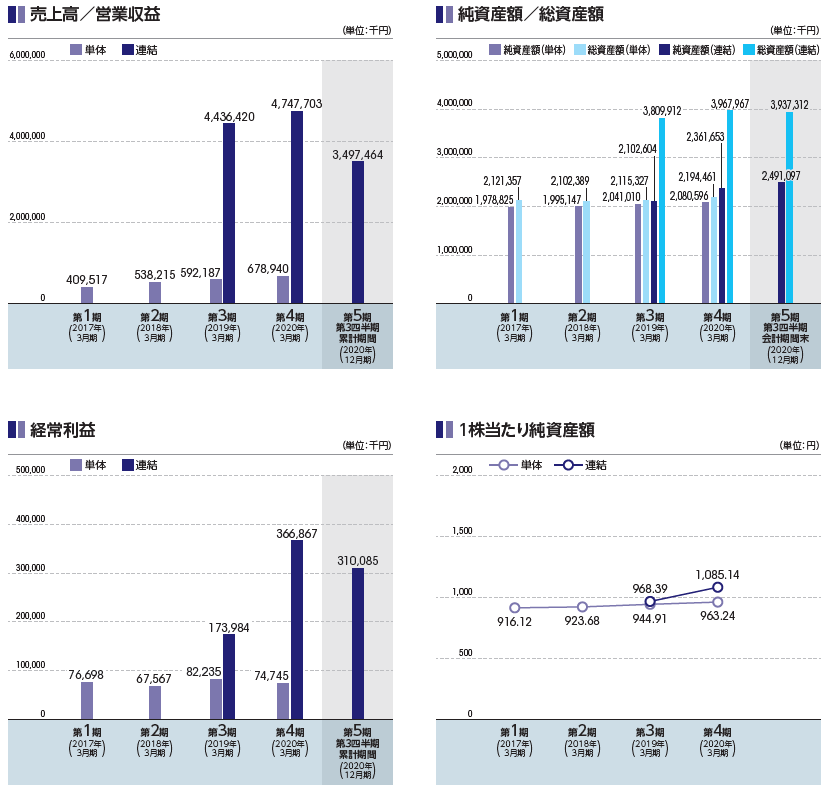

HCSホールディングスIPOの各種経営指標

※クリックで拡大します

HCSホールディングスIPOの基礎情報

| 証券コード | 4200 |

| 社名 | 株式会社HCSホールディングス |

| 業種 | 情報・通信業 |

| 事業内容 | 情報サービス事業、ERP事業、デジタルマーケティング事業を営むグループ会社の経営管理及びそれに付帯する業務 |

| 上場日 | 6/24(木) |

| 上場市場 | JASDAQ・スタンダード |

| 公募株数 | 360,000株 |

| 売出株数 | 270,000株 |

| OA | 94,500株 |

| 想定発行価格 | 1,730円 |

| 仮条件 | 6/7に決定 |

| 最低必要金額 | 17.3万円(想定価格で計算) |

| 吸収金額 | 12.5億円(想定価格で計算) |

| 時価総額 | 43.6億円(想定価格で計算) |

| BB期間 | 6/9~6/15 |

| 公募価格決定日 | 6/16 |

| 主幹事証券 | SBI証券 |

| 幹事証券 | みずほ証券 丸三証券 水戸証券 岩井コスモ証券 エイチ・エス証券 東海東京証券 東洋証券 むさし証券 藍澤證券 極東証券 SBIネオモバイル証券(委託) SBIネオトレード証券(委託取扱い決定!) GMOクリック証券(委託取扱い決定!) DMM株(委託?) |

SBIネオトレード証券の委託取扱いも期待できそうです。 ⇒ 決定しました!

前受金不要でIPO抽選に参加できます

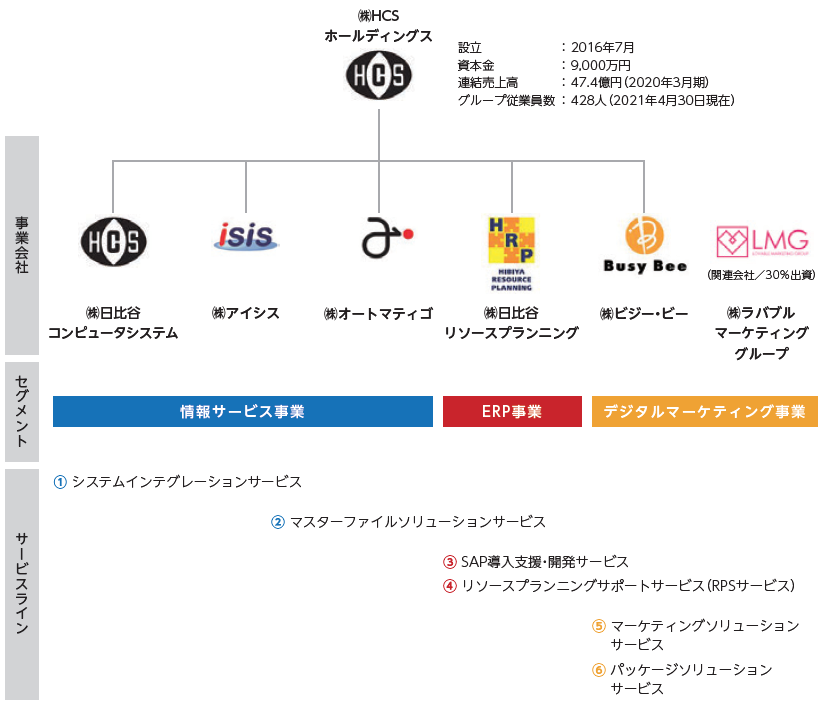

HCSホールディングスは連結子会社6社と関連会社1社で構成されており、情報サービス事業、ERP事業、デジタルマーケティング事業を手掛けています。

前期は経常利益が倍化しており、業績は好調に推移しているようです。

※クリックで拡大します

HCSホールディングスIPOの公開規模は想定価格ベースで約12.5億円で、VC(ベンチャーキャピタル)は2社で計16万株あります。

筆頭株主は代表取締役会長の宮本氏で総株数の約19.19%(SO含)保有しており、第2位株主は日本ユニシス(約14.23%)、3位に東陽建物(約7.76%)、代表取締役社長の加藤氏は約2.23%となっています。

株主にはきんでん(約4.59%)、みずほ銀行(約1.93%)、三菱UFJ銀行(約1.93%)などの名前も見られます。

上位株主には概ね上場後180日・90日のロックアップが掛かっており、VC保有の16万株に関しては、公開価格の1.5倍以上で解除されます。

公募分の内12,400株は従業員持株会に割り当てられる予定です。

↓抽選後期型の岩井コスモ証券↓

HCSホールディングスも小粒ではありませんが荷もたれ感はなく、人気の業態で業績も好調であることから、IPOラッシュの中でも期待出来そうなIPOに見えます。

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

タグ :2021IPO HCSホールディングス 上場承認

コメントフォーム