ユーソナーがIPO(新規上場)が承認されました。

ユーソナーの上場日は10/17(金)で、上場市場は東証グロースになります。

主幹事は野村證券で、IPOの申し込み期間(BB期間)は10/1(水)~10/6(月)となります。

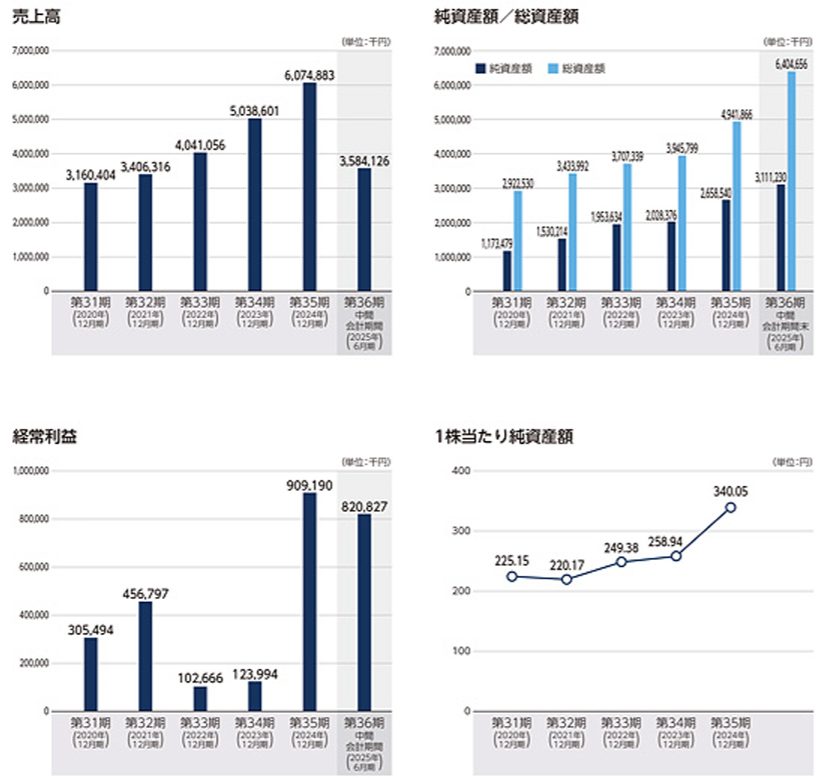

ユーソナーの業績推移

※クリックで拡大します

※クリックで拡大します

ユーソナーIPOの基礎情報

| 証券コード | 431A |

| 社名 | ユーソナー株式会社 |

| 業種 | 情報・通信業 |

| 事業内容 | データベース&マーケティング支援業務 |

| 上場日 | 10/17(金) |

| 上場市場 | 東証グロース |

| 公募株数 | 50,000株 |

| 売出株数 | 2,265,000株 |

| OA | 347,200株 |

| 想定価格 | 1,910円 |

| 仮条件 | 9/30(火) |

| 最低必要金額 | 19.1万円(想定価格で計算) |

| 吸収金額 | 約50.8億円(想定価格で計算) |

| 時価総額 | 165.9億円(想定価格で計算) |

| BB期間 | 10/1(水)~10/6(月) |

| 公募価格決定日 | 10/7(火) |

| 主幹事証券 | 野村證券 |

| 幹事証券 | 大和証券 SBI証券 楽天証券 丸三証券 東海東京証券 マネックス証券 東洋証券 岩井コスモ証券 極東証券 岡三証券 水戸証券 松井証券 あかつき証券 岡三オンライン(委託取り扱い決定!) DMM株(委託?) |

岡三オンラインの裏幹事(委託取り扱い)も期待できそうです。 ⇒ 決定しました!

前受金不要の岡三オンライン!IPO取り扱い急増!

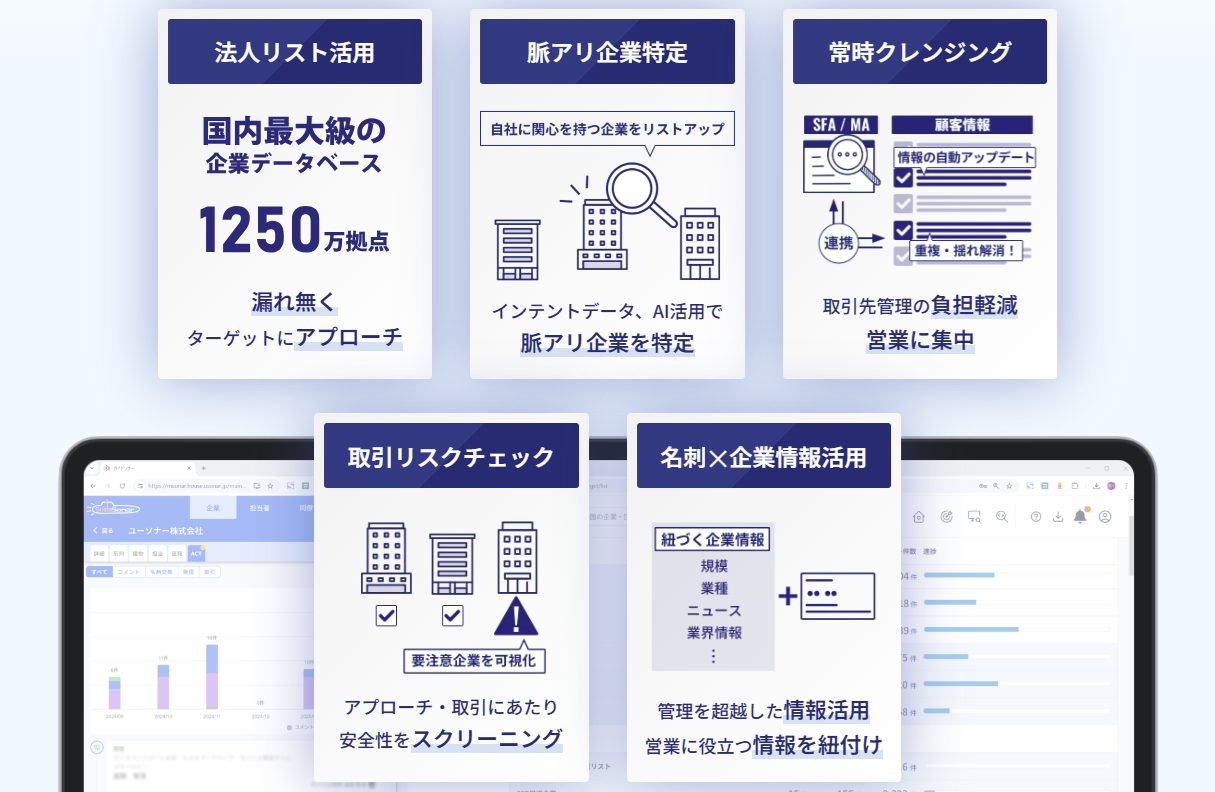

ユーソナーは、日本最大級の法人企業データベースを活用したサービスで企業の営業活動を支援しています。

※クリックで拡大します

ユーソナーの公開規模は想定価格で約50.8億円で、VC(三井物産系)は1社で173.8万株を保有しており、上場時に保有の55%を売却して78.21万株(想定価格で約14.9億円)が残ります。

筆頭株主は代表取締役会長の福富七海氏で約65.90%、第2位はVCで約22.23%、第3位は日本政策投資銀行で約11.10%、第4位はゼンリンで約0.77%となっており、既存株主は以上4名です。

既存株主には上場後180日(VCは90日)のロックアップが掛かっており、価格による解除条項はありません。

↓抽選後期型の岩井コスモ証券↓

ユーソナーのIPOは公募が僅かで売出しがメインであり、公開規模も想定価格で50億円オーバーとやや重めです。

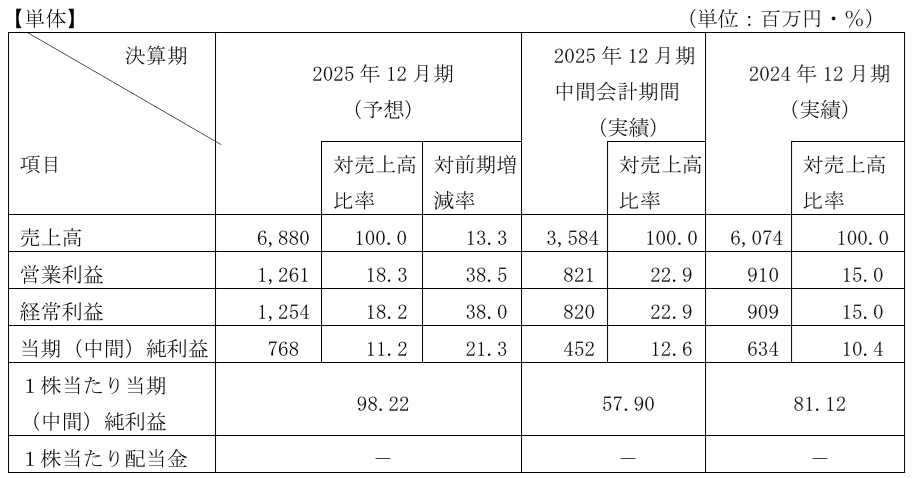

業績は日本最大級の企業データベースによるマーケティング支援で売上を順調に伸ばしており、前期・今期は大幅な増益となっています。

野村証券が主幹事で上場時に余計な売り圧力はないことから、パッと見ではそれなりの印象です。

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

コメントフォーム