インフォメティスのIPO評価と初値予想です。

インフォメティスの上場日は12/9(月)で、IPOの申し込みは11/21(木)からスタートします。

インフォメティスの概要

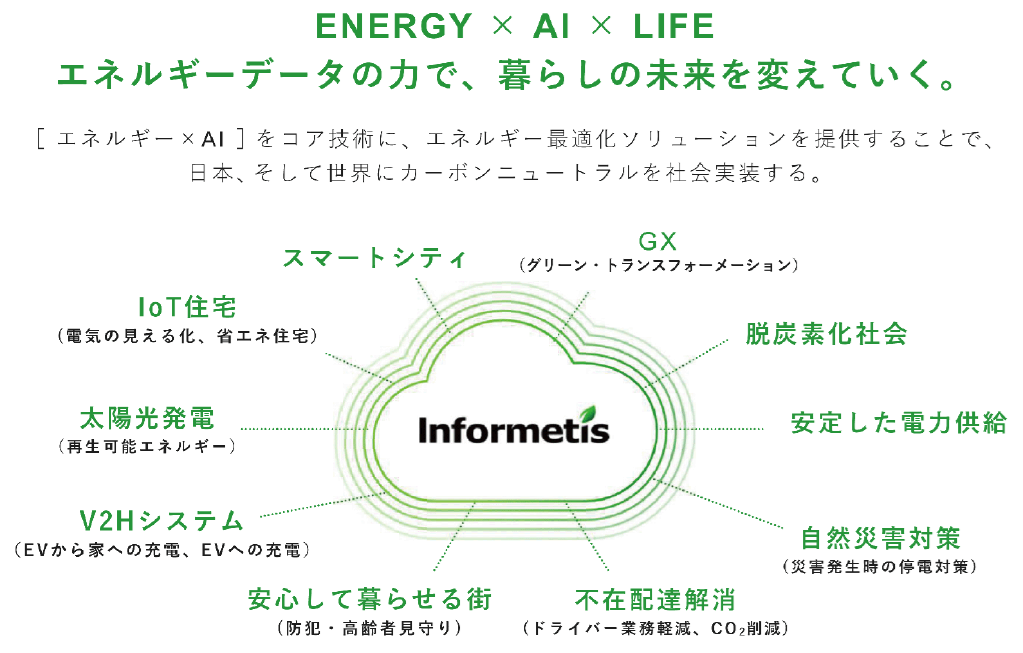

インフォメティスは2013年にソニーグループから独立した企業で(代表は元ソニーの技術者)、独自のAIでエネルギー関連データを解析して節電支援のデータ提供やIoT機器を開発しています(インフォマティクス事業)。

※クリックで拡大します

| 会社名 | インフォメティス |

| 代表者 | 只野太郎(56歳) |

| 所在地 | 東京都港区芝公園一丁目8番20号 |

| 設立 | 2013年 |

| 従業員数 | 39人(連結42人) |

| IPO調達資金使途 | 新技術・事業開発、採用費・人件費、欧州各国での新規事業費 |

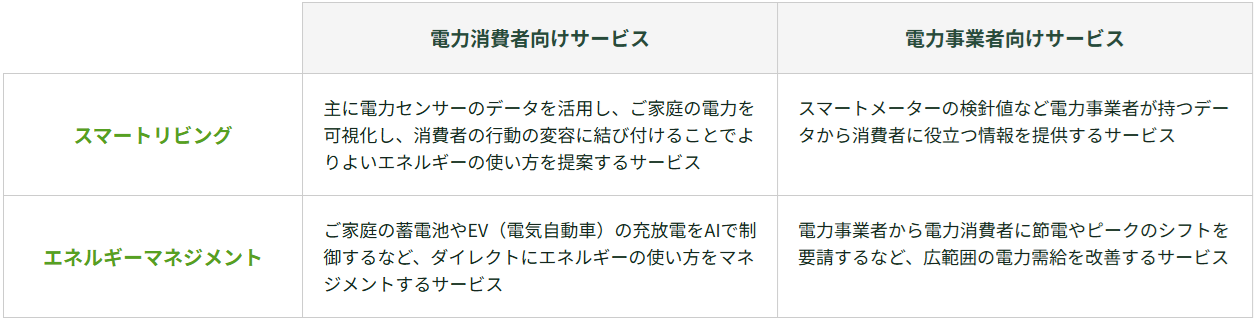

インフォマティクス事業では消費者と事業者向けに国内外でサービスを展開しており、エネルギー関連データをAIで解析して省エネルギーと快適生活の実現をするスマート・リビングサービスと、エネルギーの運用効率の最適化を実現するエネルギー・マネジメントサービスをSaaS型で提供しています。

インフォメティスのサービス

※クリックで拡大します

※クリックで拡大します

具体的には、電力消費者向けに電力の無駄な利用を警告する「inenowa(+hitonowa)」、電力管理の「enenowa(+hitonowa)」、電力事業者向けには簡易電力使用状況見える化サービス「テラりんアイ(AI)」、エネルギー管理サービスで電気需要の最適化を目指す「BridgeLAB DR」などを提供しています。

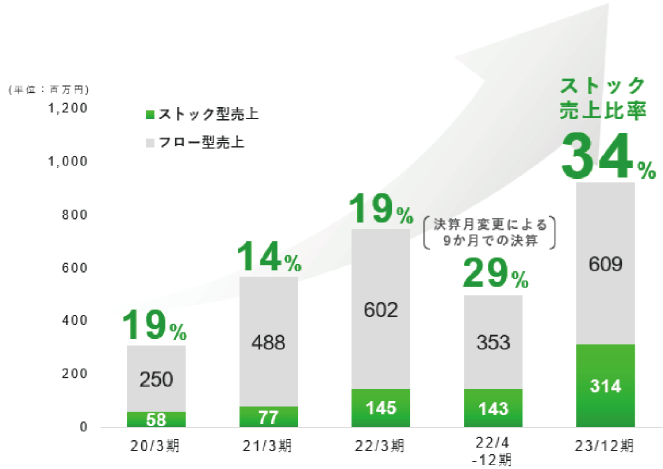

インフォメティスのビジネスはSaaSモデル/リカーリング収入に支えられて逓増していく収益基盤となっており、総売上に占めるストック型売上の比率は年々増加しています。

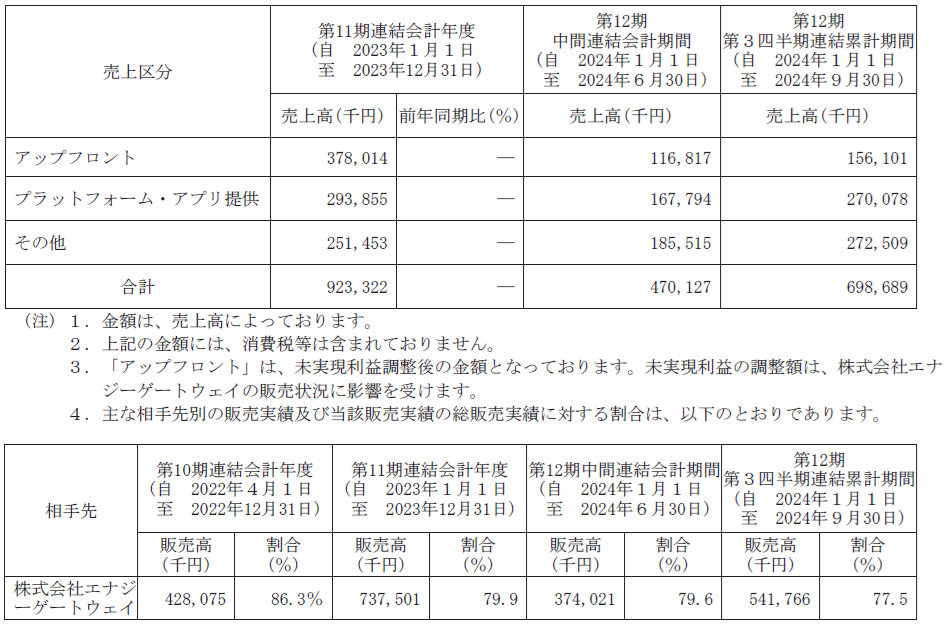

※クリックで拡大します

収益区分はプラットフォームの利用開始時に生じる一時的な収益を「アップフロント」、利用開始後に生じる累積的・継続的な収益「プラットフォーム・アプリ提供」、一時的な開発料金や実証実験の委託料などの「その他」の3つに分けており、2023年12月期の連結売上実績は以下の通りで、主な販売先は東京電力パワーグリッドとの合弁で設立した国内独占的販売代理店(持ち分法適用会社)のエナジーゲートウェイが約8割を占めています。

※クリックで拡大します

⇒ インフォメティスのサービス(HP)

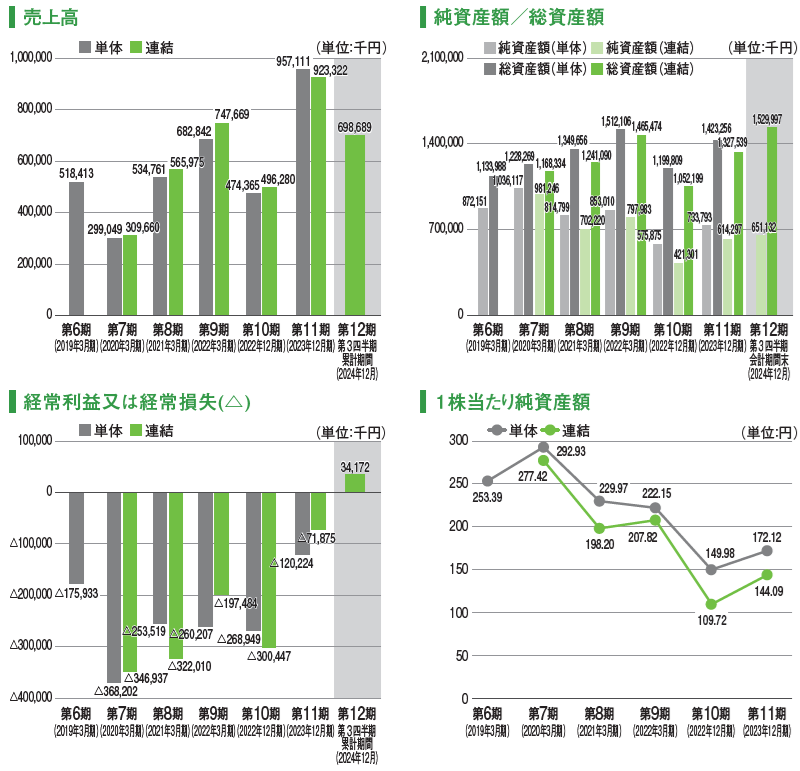

インフォメティスの業績推移

※クリックで拡大します

※クリックで拡大します

インフォメティスのIPO評価

インフォメティスの公開規模は想定価格ベースで約30.6億円となり、VC(ベンチャーキャピタル)は5社で約39万株が残ります。

筆頭株主はジャフコのVCで上場時にほぼ全株を売却する形で、VC含む既存株主には上場後90日・180日のロックアップが掛かっています。

インフォメティスは2022年の3月に一度上場を中止(延期)しており、今回は改めての上場となります。※前回は仮条件の決定前にウクライナ情勢や株式市況の悪化を受けて上場中止が発表されました。

<前回比較>

上場市場: 東証グロース ⇒ 東証グロース

証券コード:5030 ⇒ 281A

決算月:3月 ⇒ 12月

公募株数: 1,040,000株 ⇒ 600,000株株(約42.3%減)

売出株数: 2,695,400株 ⇒ 1,861,600株(約30.9%減)

OA株数: 560,300株 ⇒ 369,200株(約34.1%減)

公開株数 :トータルで約34.1%減

海外販売:欧州及びアジアを中心(公開株の半数未満) ⇒ 今回なし

想定発行価格: 1,150円 ⇒ 1,080円(約6.1%ダウン)

公開規模 : 約49.4億円 ⇒ 約30.6億円(約38%減)

時価総額: 56.1億円 ⇒ 52.5億円(約6.4%減)

オファリングレシオ: 約88.0% ⇒ 約58.2%

幹事団 : 主幹事変わらずで平幹事に岡三証券とあかつき証券が追加、いちよし証券が離脱

株主構成:筆頭株主のジャフコのVCの持ち株比率が約77.05% ⇒ 約46.20%に減少。ジャフコVCの一部売却で新たに他ファンドやフォーバル、建設技術研究所が加わったほか、資本業務提携の増資でTISや伊藤忠エネクスが参画

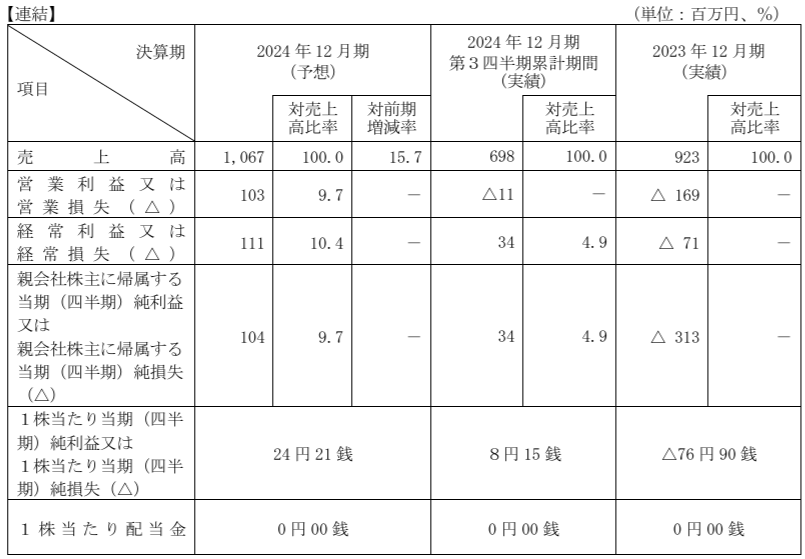

業績 : 赤字上場 ⇒ 黒字見込み

前回よりも公開規模は減少しましたが水準的には荷もたれ感があり、今回は海外への販売も無くなりました。

また、オファーリングレシオも下がりましたが引き続き高水準であり、ジャフコの出口案件であることは変わりません。

ただ、昨年7月のジャフコVCの他ファンドへの売却価格やTIS・伊藤忠エネクスの増資価格は@1,180円、今年9月・10月のTIS・建設技術研究所・フォーバルへの売却価格は@1,550円となっており、想定価格の1,080円には割安感があります。

また、足元の業績は好調で今回は黒字化するタイミングでの上場でもあることから、現時点での個人的評価は「C-」としておきます。

インフォメティスのIPO取り扱い証券

| 主幹事証券 | みずほ証券 |

| 幹事証券 | SBI証券 楽天証券 東海東京証券 岡三証券 松井証券 マネックス証券 あかつき証券 岩井コスモ証券 東洋証券 岡三オンライン(委託取り扱い決定!) DMM株(委託?) |

前受金不要の岡三オンライン!IPO取り扱い急増!

インフォメティスのIPO初値予想

現時点での初値予想は1,150円とします。

※想定価格= 1,080円:仮条件決定前

11/19(火)の仮条件決定後、ブック開始日を目途に改めて初値予想をアップします

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

コメントフォーム