-上場中止となりました-

(12/2追記)

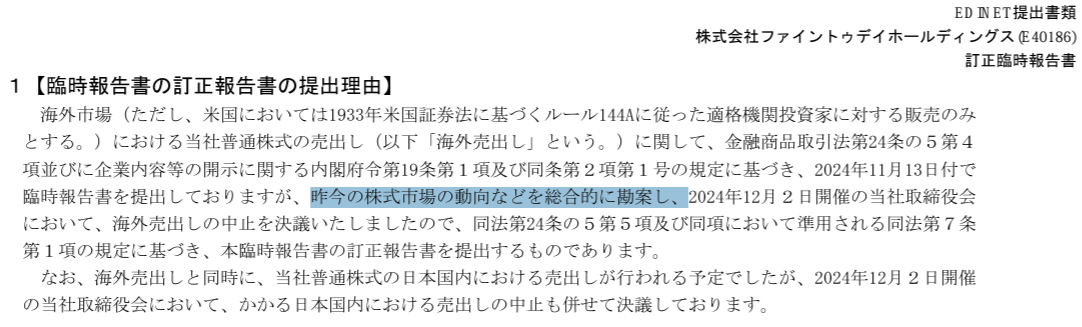

ファイントゥデイホールディングスより新規上場の中止が発表されました。今年はIPOの中止ががないまま終わるかと思いましたが、ゴール手前で出てきました。

※クリックで拡大します

中止理由は、「昨今の株式市場の動向等諸般の事情を総合的に勘案し、」とのことです。

追記ここまで

ファイントゥデイホールディングスがIPO(新規上場)が承認されました。

ファイントゥデイホールディングスの上場日は12/17(火)で、上場市場は東証プライムになります。

主幹事は大和証券らが共同で務め、IPOの申し込み期間(BB期間)は12/2(月)~12/6(金)となります。

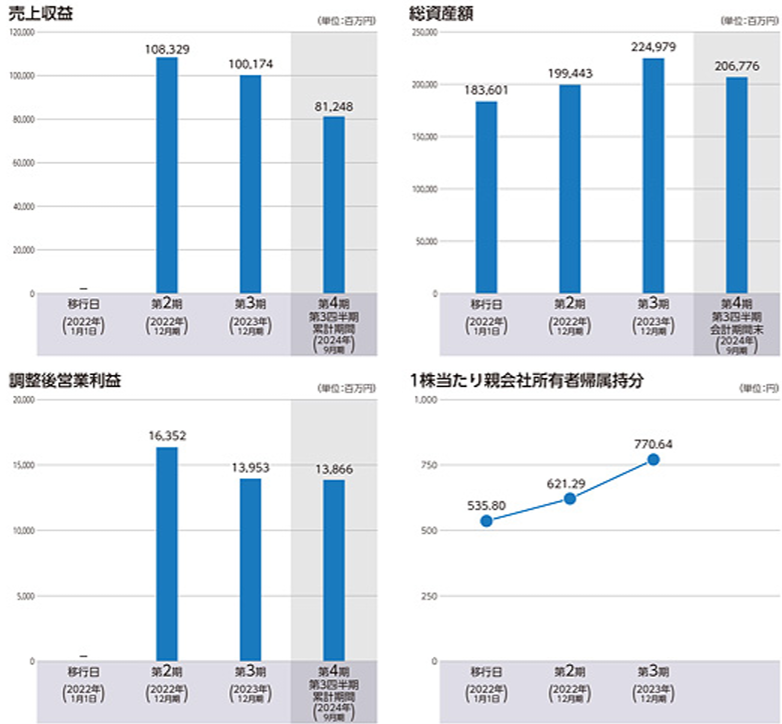

ファイントゥデイホールディングスの業績推移

※クリックで拡大します

ファイントゥデイホールディングスIPOの基礎情報

| 証券コード | 289A |

| 社名 | 株式会社ファイントゥデイホールディングス |

| 業種 | 化学 |

| 事業内容 | パーソナルケア(ヘアケア、フェイスケア、ボディケア等)製品の生産、販売、マーケティング |

| 上場日 | 12/17(火) |

| 上場市場 | 東証プライム |

| 公募株数 | 0株 |

| 売出株数 | 35,717,500株

国内15,180,000株 海外20,537,500株 |

| OA | 5,357,600株 |

| 想定価格 | 2,150円 |

| 仮条件 | 12/2(月) |

| 最低必要金額 | 21.5万円(想定価格で計算) |

| 吸収金額 | 883.1億円(想定価格で計算) |

| 時価総額 | 2,194.1億円(想定価格で計算) |

| BB期間 | 12/2(月)~12/6(金) |

| 公募価格決定日 | 12/9(月) |

| 主幹事証券 | 大和証券 みずほ証券 SMBC日興証券 UBS証券 |

| 幹事証券 | SBI証券 楽天証券 DMM株(委託?) |

↓IPO取扱い最多級のSMBC日興証券↓

ファイントゥデイホールディングスは、主にヘルスケア・スキンケア・ボディケアの3分野で、計20ブランドのパーソナルケア製品を製造販売しています。

ファイントゥデイホールディングスのブランド例

※クリックで拡大します

同社は1959年に設立された資生堂商事を前身としており、2021年に資生堂グループからパーソナル事業を継承し、「ファイントゥデイ資生堂」を経て2023年1月に「ファイントゥデイホールディングス」へと商号変更しています。

ファイントゥデイホールディングスの公開規模は想定価格で約883.1億円で、米国を含む海外に441.6億円(約50%)販売されます。また、従業員持ち株会に0.59億円を上限に親引けで割り当てられます。

筆頭株主はCVC Capital Partners(CVC)が投資助言を行うファンドが出資するOriental Beauty Holding(HK)が約99.67%を保有しており、他は従業員等で新株予約権となっています。

Oriental Beauty Holding(HK)は上場時に保有の約40.25%を売出し、残株には上場後180日のロックアップが掛かっています(価格による解除条項なし)。

IPOの申し込みは前受金不要です!

⇒ フル板が最強!

ファイントゥデイホールディングスは東証プライムの上場であり、グルーバルオファーリングで約半分が海外に販売されます。

同社は名の知れた多数の優良ブランドを有し、業績も前期は減収減益でしたが今期はそれなりのように見えます。

ファイントゥデイホールディングスはファンドによる売出し案件であり、当日は黒田グループと同日の上場でラッシュ時期に重なるのは気になりますが、事業規模からしても機関投資家の積極参戦が期待できそうであり、パッと見ではそれなりの印象です。

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

コメントフォーム