ユカリアがIPO(新規上場)が承認されました。

ユカリア(EUCALIA)の上場日は12/12(木)で、上場市場は東証グロースになります。

主幹事はSBI証券や三菱UFJMS証券らが共同で務め、IPOの申し込み期間(BB期間)は11/26(火)~12/2(月)となります。

ユカリアのIPOはSBI証券が共同主幹事なので、今回もIPOチャレンジポイントによる当選ラインや当選株数の話題で盛り上がりそうです。

↓IPO投資で必須のSBI証券↓

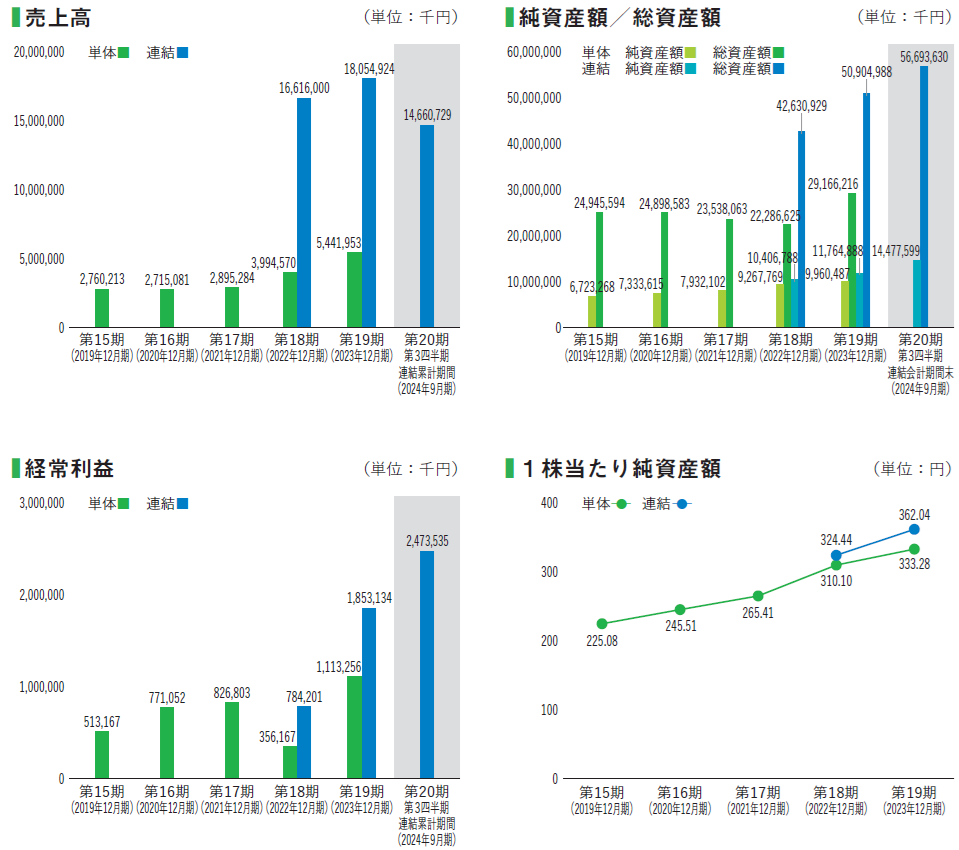

ユカリアの業績推移

※クリックで拡大します

ユカリアIPOの基礎情報

| 証券コード | 286A |

| 社名 | 株式会社ユカリア |

| 業種 | サービス業 |

| 事業内容 | 医療法人の経営支援、高齢者施設の運営・紹介、コンタクトレンズの製造・販売等 |

| 上場日 | 12/12(木) |

| 上場市場 | 東証グロース |

| 公募株数 | 3,942,900株 |

| 売出株数 | 6,368,000株 |

| OA | 1,546,600株 |

| 想定価格 | 1,020円 |

| 仮条件 | 11/25(月) |

| 最低必要金額 | 10.2万円(想定価格で計算) |

| 吸収金額 | 120.9億円(想定価格で計算) |

| 時価総額 | 387.4億円(想定価格で計算) |

| BB期間 | 11/26(火)~12/2(月) |

| 公募価格決定日 | 12/3(火) |

| 主幹事証券 | SBI証券 三菱UFJMS証券 モルガン・スタンレーMUFG証券 |

| 幹事証券 | 岡三証券 極東証券 松井証券 SBIネオトレード証券(委託取り扱い決定!) auカブコム証券(委託取り扱い決定!) 岡三オンライン(委託取り扱い決定!) DMM株(委託?) |

幹事団の顔触れから、SBIネオトレード証券・auカブコム証券・岡三オンラインの裏幹事(委託取り扱い)も期待できそうです。 ⇒ 決定しました!

前受金不要でIPO抽選に参加できます!

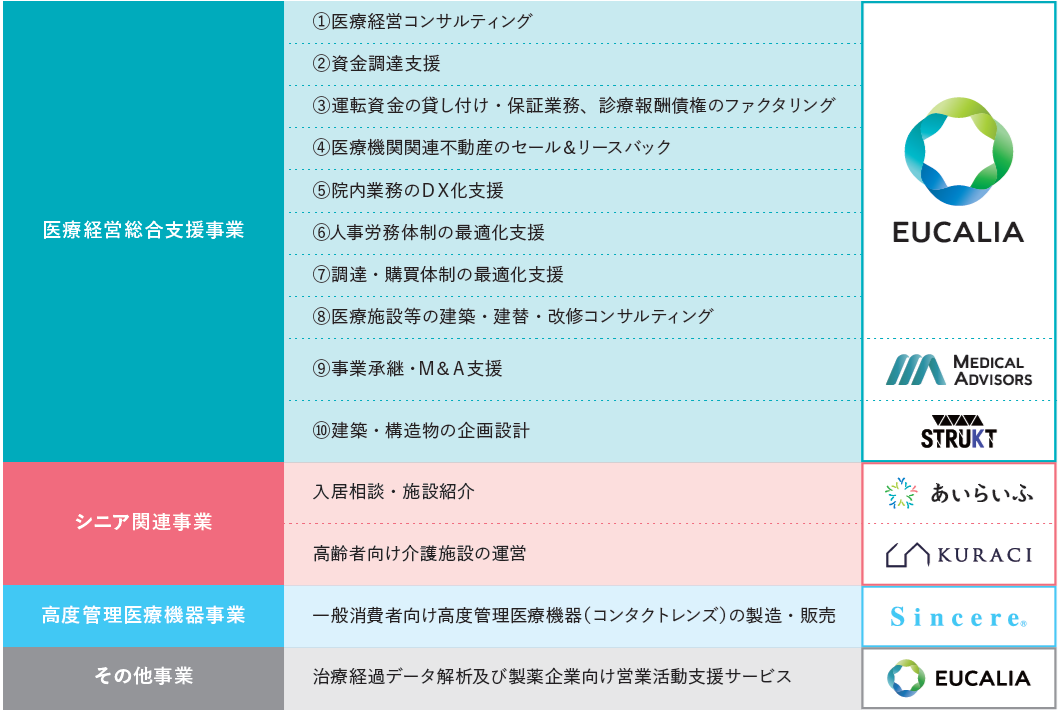

ユカリアは病院の経営支援・運営支援を提供する「病院経営サポート」事業のほか、高齢者施設の運営・紹介(シニア関連事業)や、コンタクトレンズの製造・販売(高度管理医療機器事業)等を展開しています。※東証スタンダード上場のシンシア(7782)は同社の子会社

※クリックで拡大します

ユカリアの公開規模は想定価格で約120.9億円で、欧州及びアジア等の海外(米国およびカナダを除く)にも販売されます。

また、りそなアセットマネジメントが運用するファンドに5億円、住友生命に10億円、コモンズ投信が運用するファンドに10億円、TC Hea1thvareファンドに5億円に相当する株式を上限に親引けで割り当てる予定です(計30億円相当)。

筆頭株主は役員等が議決権の過半数を有する企業で約47.99%、第2位は代表取締役会長の古川淳氏で約13.63%、第3位は役員等が議決権の過半数を有する企業で約6.65%%、第4位はSBI系のVCで約4.32%(上場時に保有の55%を売却)、第5位は麻生で約3.60%(上場時に保有の75%を売却)、第6位はパラマウントベッドで約3.07%、第7位はヒューリックで約3.00%、第8位はエステーエスで約2.77%となっており、6位~8位の株主は上場時に全株売却します。

また、上位株主にはシグマクシス(約1.86%)、三井住友信託(約1.49%)、オリックス(約1.20%:上場時に全株売却)、ベネッセ(約0.57%)、アトラエ(約0.37%)、VTホールディングス(約0.36%:上場時に全株売却)等の名前が見られます。

VC(ベンチャーキャピタル)は4社で計209.28万株を保有しており、上場後は3社で89.99万株が残ります。VC含む既存株主には上場後180日のロックアップが掛かっており、価格による解除条項はありません。

前受金不要の岡三オンライン!IPO取り扱い急増!

ユカリアは医療法人の経営支援を起点に近年M&Aも実施しながら急速に業績を拡大しており、今期は第3四半期時点で既に前期の利益を越えています。

ただ、公開規模は海外への販売や親引け分を考慮しても大きく、公募に比べて売出しも多めで上場時に全株放出する企業が結構あるのも気になるところです。

パッと見ではそれなりの印象ですが、まずは予想会社の評価や仮条件を確認したいと思います。

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

コメントフォーム