黒田グループがIPO(新規上場)が承認されました。

黒田グループの上場日は12/17(火)で、上場市場は東証スタンダードになります。

主幹事はSMBC日興証券と野村證券で、IPOの申し込み期間(BB期間)は11/29(金)~12/4(水)となります。

本日は12/13(金)に上場するラクサス・テクノロジーズのIPOも新規承認されています。

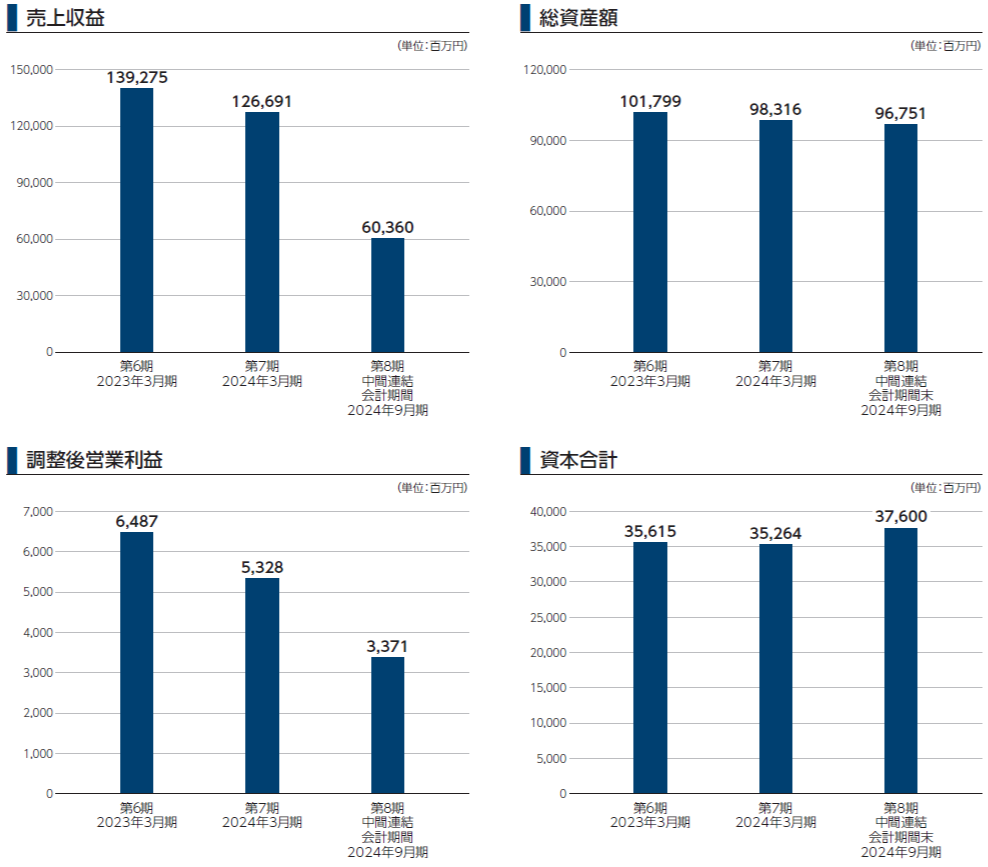

黒田グループの業績推移

※クリックで拡大します

黒田グループIPOの基礎情報

| 証券コード | 287A |

| 社名 | 黒田グループ株式会社 |

| 業種 | 卸売業 |

| 事業内容 | ・液晶ディスプレイ用印刷版、自動化設備、樹脂成型金型、HDD用部品、電力・設備資材、アルミダイカスト製品の製造・販売およびプリント回路基板の設計・受託開発 ・エレクトロニクス業界および自動車業界への電子部品、電気材料等の販売 |

| 上場日 | 12/17(火) |

| 上場市場 | 東証スタンダード |

| 公募株数 | 0株 |

| 売出株数 | 12,148,200株 |

| OA | 1,822,200株 |

| 想定価格 | 640円 |

| 仮条件 | 11/28(木) |

| 最低必要金額 | 6.4万円(想定価格で計算) |

| 吸収金額 | 89.4億円(想定価格で計算) |

| 時価総額 | 298.0億円(想定価格で計算) |

| BB期間 | 11/29(金)~12/4(水) |

| 公募価格決定日 | 12/6(金) |

| 主幹事証券 | SMBC日興証券 野村證券 |

| 幹事証券 | 大和証券 三菱UFJMS証券 みずほ証券 SBI証券 楽天証券 マネックス証券 auカブコム証券(委託取り扱い決定!) DMM株(委託?) |

auカブコム証券の裏幹事(委託取り扱い)も期待できそうです。 ⇒ 決定しました!

↓IPO取扱い最多級のSMBC日興証券↓

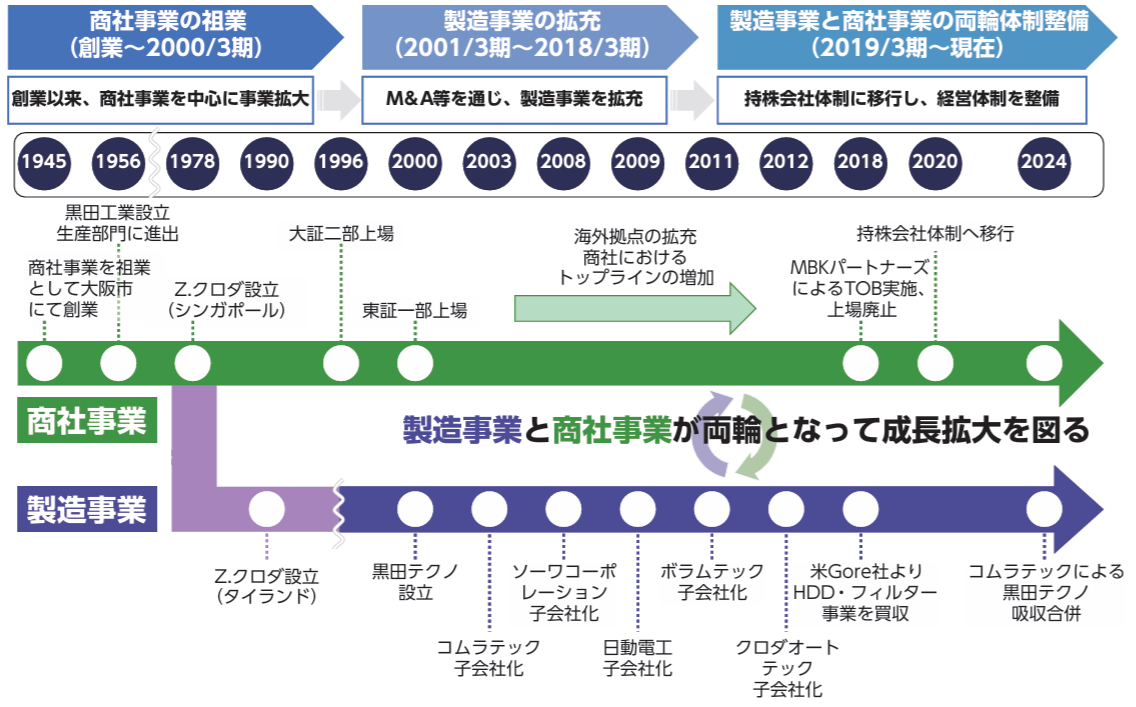

黒田グループは電気材料や電子部品の専門商社である黒田電気を祖業とし、製造事業としてデータストレージ業界をはじめとする様々な業界に対して生産に必要な「生産財」と「直材」を提供するほか、商社事業として自動車業界やエレクトロニクス業界に電子部品や電気材料を販売しています。⇒ 黒田グループの事業内容

前身の黒田電気(7517)は旧村上ファンドが大株主となっていた電子部品専門商社で、2018年に投資ファンドMBKパートナーズ傘下のKMホールディングスのTOBで上場廃止となり、2022年にKMホールディングスから現在の黒田グループに社名変更されました。

※クリックで拡大します

黒田グループの公開規模は想定価格で約89.4億円で、欧州及びアジア等の海外(米国およびカナダを除く)にも販売されるます。

筆頭株主は投資ファンドで約97.09%を保有しており、2位以下は同社代表取締役の細川浩一氏や取締役らの保有で新株予約権となります。

投資ファンドは上場時に保有株の約33%(OA含む)を売出し、残株には上場後180日のロックアップが掛かっています。

黒田グループは不人気のファンドによる出口案件であり、上場市場も東証スタンダードです。

まだよく調べていませんが、当時東証一部に上場していた黒田電気(7517)のTOB総額は1,000億円超だったようであり、今回の想定価格で計算した時価総額は300億円程度です。。

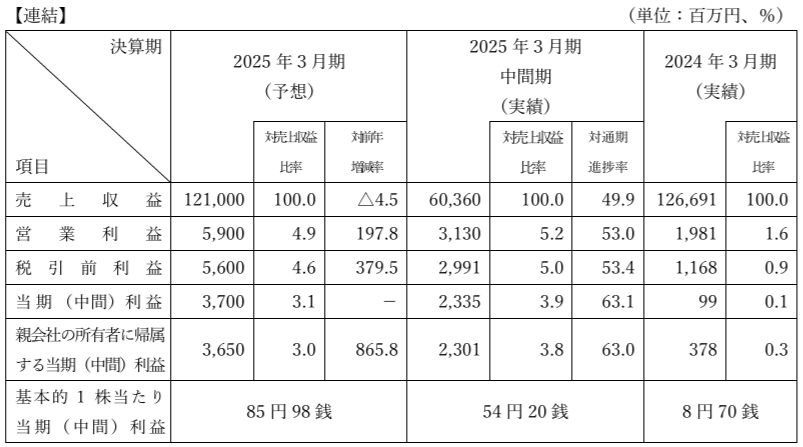

業績的にも前期減収減益で今期は大幅な増益ながら減収の見込みとなっており、再上場案件でもあることから、パッと見では厳しそうな印象です。

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

コメントフォーム