-上場中止となりました-

(12/2追記)

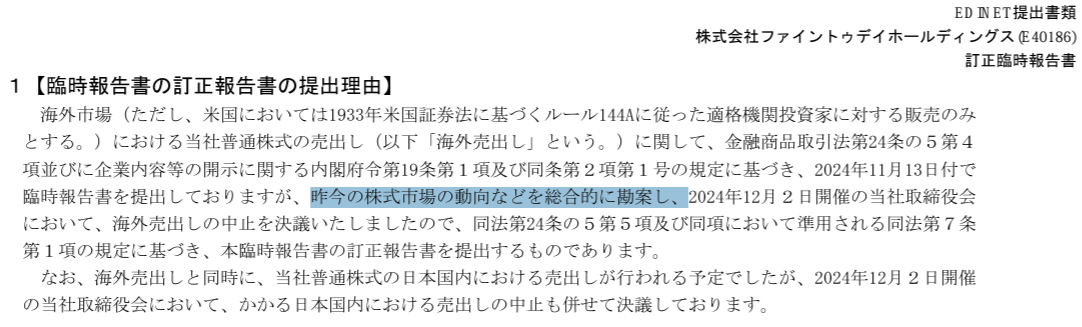

ファイントゥデイホールディングスより新規上場の中止が発表されました。今年はIPOの中止ががないまま終わるかと思いましたが、ゴール手前で出てきました。

※クリックで拡大します

中止理由は、「昨今の株式市場の動向等諸般の事情を総合的に勘案し、」とのことです。

追記ここまで

ファイントゥデイホールディングスのIPO評価と初値予想です。

ファイントゥデイホールディングスの上場日は12/17(火)で、IPOの申し込みは12/2(月)からスタートします。

⇒ ファイントゥデイホールディングスIPOの上場承認!基礎情報と初値予想!

ファイントゥデイホールディングスの概要

ファイントゥデイホールディングスは、ヘルスケア・スキンケア・ボディケアの分野のパーソナルケア製品を製造販売しています。

| 会社名 | ファイントゥデイホールディングス |

| 代表者 | 小森 哲郎(66歳) |

| 所在地 | 東京都港区港南二丁目16番3号 品川グランドセントラルタワー 18階 |

| 設立 | 2021年 |

| 従業員数 | 7人(連結2,336人) |

| IPO調達資金使途 | - |

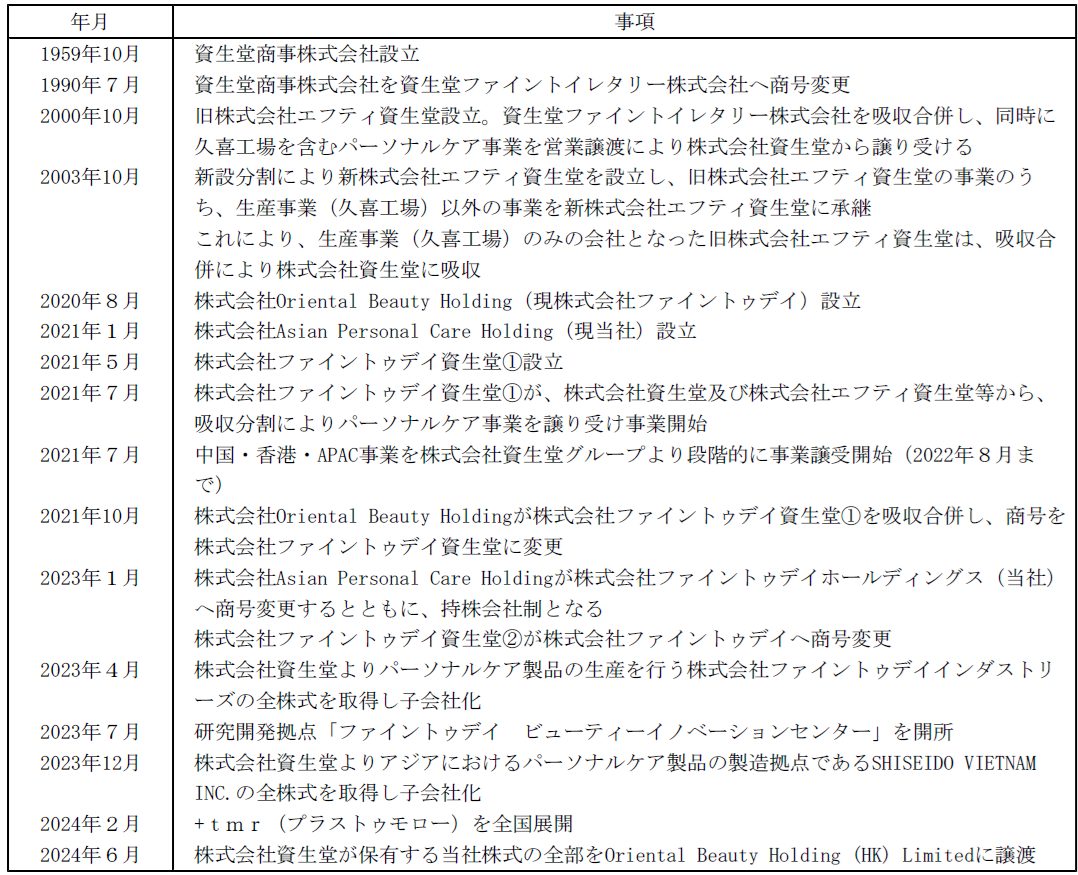

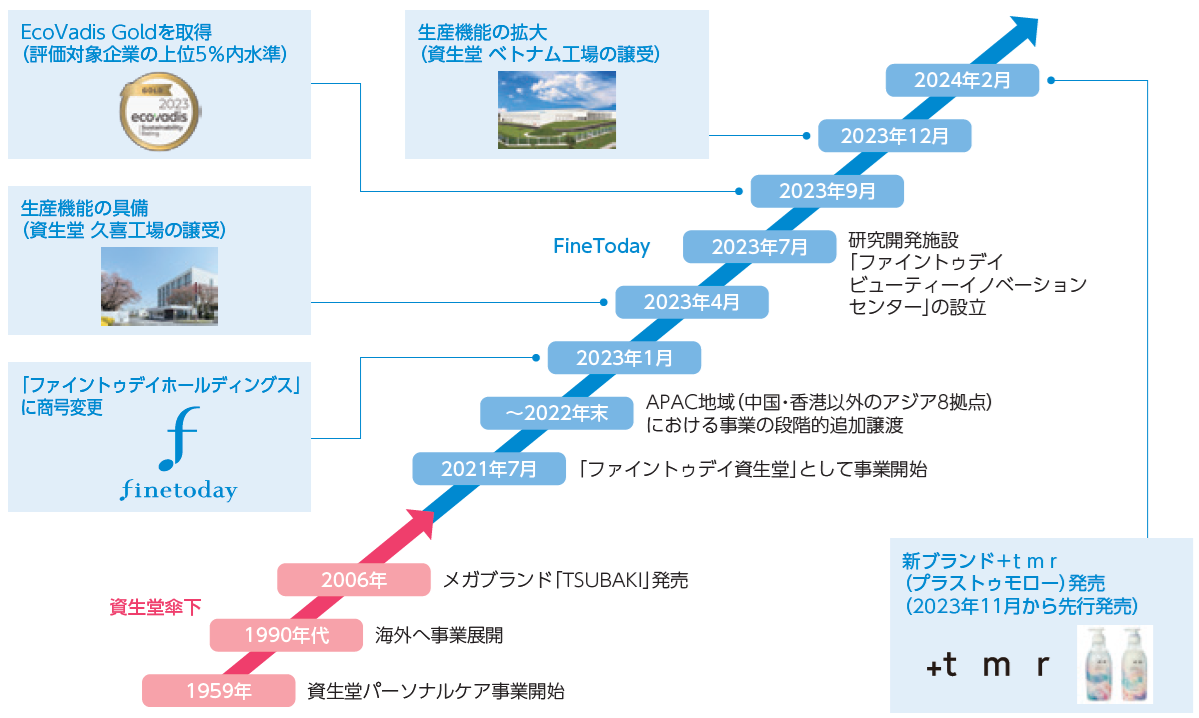

ファイントゥデイホールディングスは資生堂のパーソナルケア事業を前身としており、資生堂グループから2021年に英投資ファンドに1600億円で売却され、そのファンドに出資していた資生堂も2024年6月に保有の全株を譲渡しており、現在は資生堂と資本関係はありません。

※クリックで拡大します

※クリックで拡大します

ファイントゥデイホールディングスは、「fino「TSUBAKI」「SENKA」「uno」など計20ブランドを保有しています。

※クリックで拡大します

※クリックで拡大します

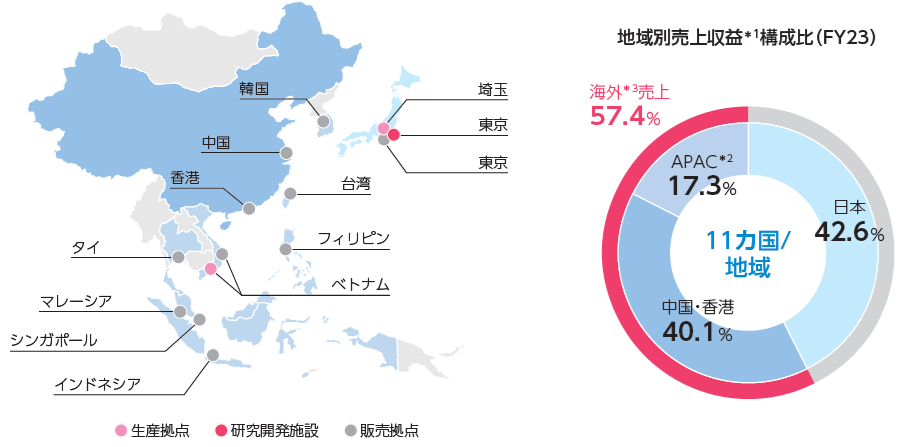

同グループは国内3法人・海外11法人で構成され、日本やアジア地域にブランドを展開しています(海外比率:約57.4%)。

※クリックで拡大します

⇒ ファイントゥデイホールディングスのブランド(HP)

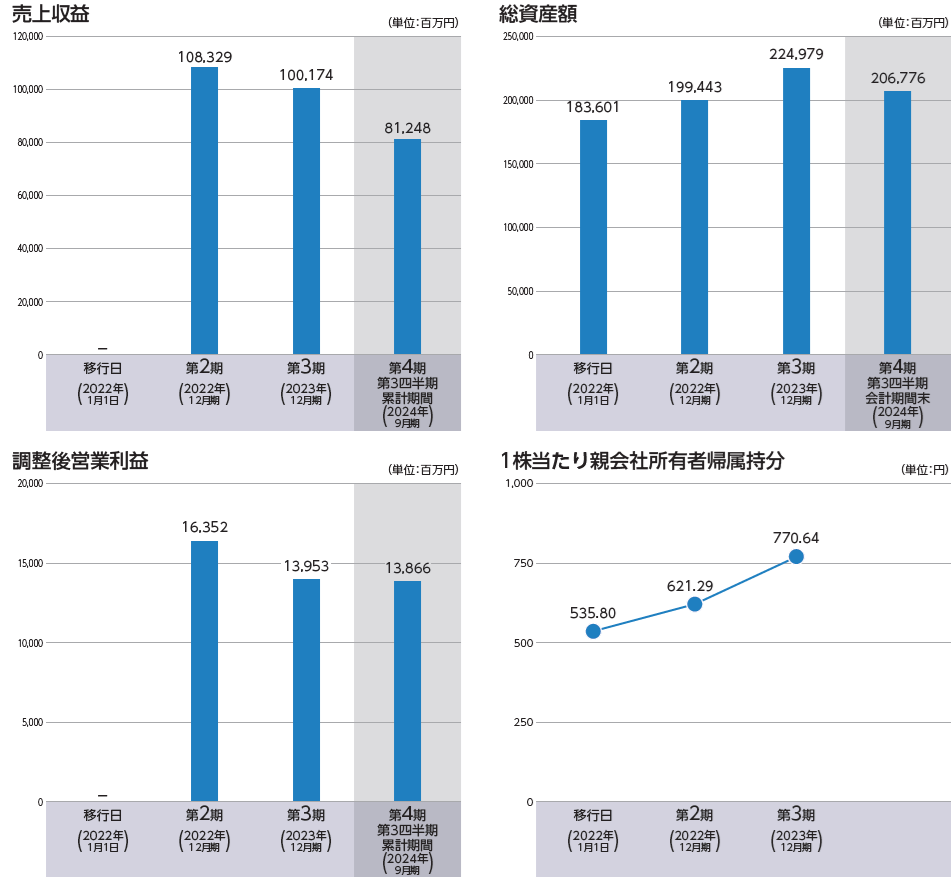

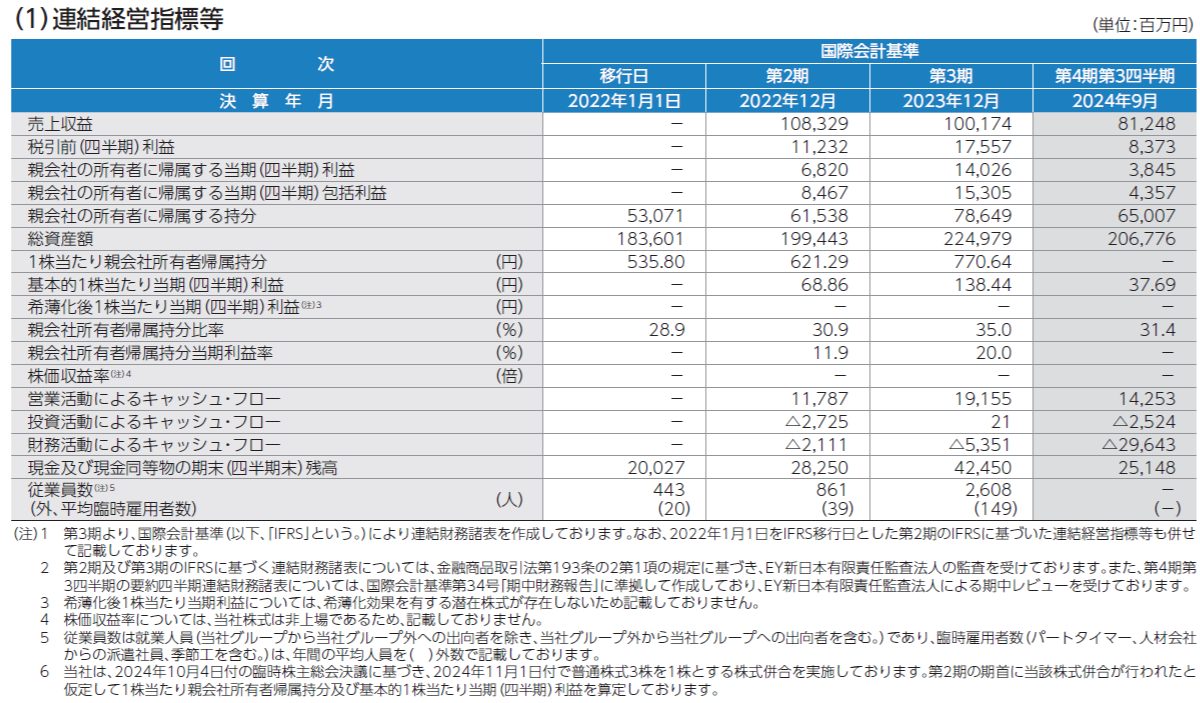

ファイントゥデイホールディングスの業績推移

※クリックで拡大します

※クリックで拡大します

ファイントゥデイホールディングスのIPO評価

ファイントゥデイホールディングスの公開規模は想定価格ベースで約883.1億円となり、米国を含む海外に約441.6億円(約50%)販売されます。また、従業員持ち株会に約0.59億円を上限に親引けで割り当てられる予定です。

約99.67%を保有するファンドが上場時に保有の約40.25%を売出し、残株には上場後180日のロックアップが掛かっています(価格による解除条項なし)。

IPOの申し込みは前受金不要です!

⇒ フル板が最強!

12/17(火)は3社同時上場でキオクシアIPOの前日の上場となり、3社の中ではファイントゥデイホールディングスの公開規模がダントツの大きさです。

同社は「ツバキ」や「ウーノ」など多数の有名ブランドを有していますが、主力は「元資生堂のブランド」であり、ある意味本体から切り捨てられたブランド群という見方もあるようです。

売上も横ばいの状況であり、今後も以前のようなブランド力を維持しながら新たに成長できるかは不透明です。

機関投資家の積極参戦は期待できそうですが、グローバルオファーでも国内の吸収規模は約440億円と大きく、ファンドの出口案件ということで上値も重そうです。

とりあえずは仮条件を確認したいところであり、現時点での個人的評価は「D」としておきます。

ファイントゥデイHDの取り扱い証券

| 主幹事証券 | 大和証券 みずほ証券 SMBC日興証券 UBS証券 |

| 幹事証券 | SBI証券 楽天証券 DMM株(委託?) |

↓IPO取扱い最多級のSMBC日興証券↓

ファイントゥデイHDのIPO初値予想

現時点での初値予想は公開価格近辺とします。

※想定価格= 2,150円:仮条件決定前

12/2(月)の仮条件決定後、ブック開始日を目途に改めて初値予想をアップします

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

コメントフォーム