-上場中止となりました-

(3/19追記)

仕切り直して7/15に上場決定!

(追記)

アイキューブドシステムズがIPO(新規上場)承認されました。

アイキューブドシステムズ(4495)の上場日は4/7(火)で、上場市場は東証マザーズとなります。

主幹事は野村證券で、IPOの申し込み期間(BB期間)は3/19(木) ⇒ 3/23(月)~3/26(木)となってます。

![]()

早くも4月で3社目のIPOが出てきました。

IPOが止まるGW前にあと4~5社程度でたら嬉しいですね。ちなみに昨年の4月のIPOは5社、一昨年は8社でした。

アイキューブドシステムズ(4495)の事業内容

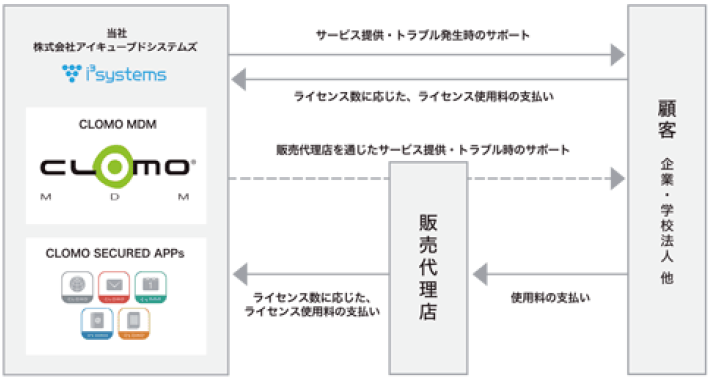

アイキューブドシステムズ(4495)は、法人向けにMDM(モバイルデバイス管理)サービスを展開している企業です。

同社のサービスは、導入法人の情報関連部署でモバイル端末等を一元管理・運用するサービスで、様々な機能をライセンスとして提供するとともに、端末向けのアプリケーションも販売しています。

同社の主力となる「CLOMO」では、企業・学校法人等において使用する多数のipad等のタブレットやiPhone、Android等のスマートフォンなどに対し、「状態の監視機能(可視化)」「利用ルールの適用機能」「セキュリティ・情報漏洩対策機能」等の各機能で、導入法人が一元管理して運用することができます。

また、SECURED APPsサービスとして、モバイル端末の「活用」を支援する企業向けのモバイルアプリケーション「CLOMO SECURED APPs」を提供しています。

同アプリは、ブラウザ・メーラー・スケジュール・アドレス帳・ファイル共有のビジネスで利用する定番アプリを備えており、企業側はリモートワークの促進や従業員の私物端末利用の制限や業務管理を行う事が可能となります。

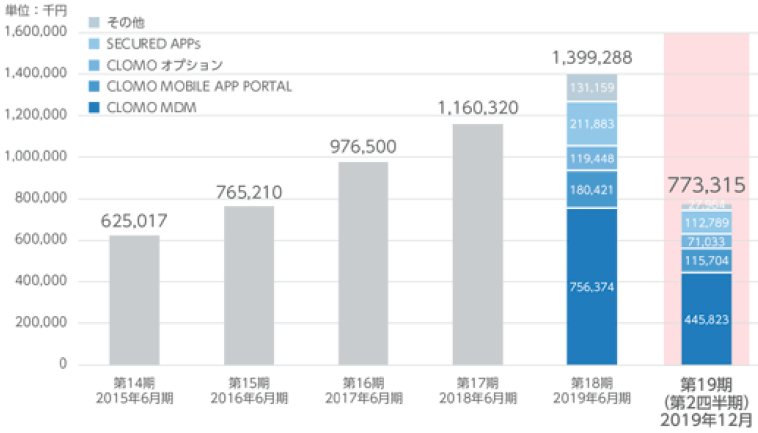

サービス別売上構成比

※クリックで拡大します

同社はこれらのサービスを同社従業員動向の上で携帯電話の販売代理店通して法人顧客に販売し、利用ライセンス数に応じたライセンス料を得ています。

事業系統図

※クリックで拡大します

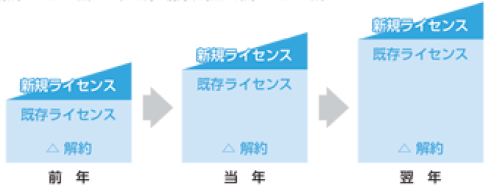

また、同社のCLOMOサービスはサブスクリプションビジネスで半数以上の契約が年間契約であり、解約率も0.29%と低いため、成長と安定が両立できるビジネスモデルとなっています。

アイキューブドシステムズ(4495)各種経営指標

※クリックで拡大します

アイキューブドシステムズ(4495)IPO基礎情報

| 証券コード | 4495 |

| 社名 | 株式会社アイキューブドシステムズ |

| 業種 | 輸送用機器 |

| 事業内容 | 法人向けモバイルデバイス管理サービスの提供 |

| 上場日 | 4/7(火) |

| 上場市場 | 東証マザーズ |

| 公募株数 | 100,000株 |

| 売出株数 | 680,800株 |

| OA | 117,100株 |

| 想定発行価格 | 2,990円 |

| 仮条件 | |

| 最低必要金額 | 29.9万円 |

| 吸収金額 | 26.8億円(想定価格で計算) |

| 時価総額 | 152.8億円(想定価格で計算) |

| BB期間 | |

| 公募価格決定日 | 3/27 |

| 主幹事証券 | 野村證券 |

| 幹事証券 | 大和証券 三菱UFJMS証券 SBI証券 マネックス証券 西日本シティTT証券 岡三証券 岩井コスモ証券 auカブコム証券(委託取扱い決定!) 岡三オンライン証券(委託取扱い決定!) DMM株(委託?) |

主幹事は前受金不要で参加できる野村證券で、auカブコム証券や岡三オンライン証券の裏幹事も見込まれます。 ⇒ 決定しました!

前受金不要でIPO抽選に参加できます

アイキューブドシステムズ(4495)のIPO評価

多くの企業や学校法人ではipad等のタブレット端末の利用が広く使われており、同時にスマホのビジネス利用も欠かせないと思われます。

しかしながら、管理者側はセキュリティを含む管理体制が未整備で、業務の一元管理ができずに非効率となっているケースも多そうですね。

同社のサービスは、モバイル端末の利用時間を制限することで「働き方改革」を支援する機能もあるので、テレワークの推進も含め企業の潜在的なニーズは非常に高そうな気がします。

しかも、同社はSaaSとして提供するサブスクリプションビジネスで解約率も低いため、今後のさらなる成長も期待できそうです。

アイキューブドシステムズ(4495)の公開規模は、想定価格ベースで約26.8億円で、VC(ベンチャーキャピタル)の保有は4社計で約93万株が残ります。

筆頭株主は同社代表の佐々木氏で、上場後も過半数(約50.7%)を確保し、既存株主や新株予約権者には上場後90日のロックアップが掛かっていますが、VC4社の残分(約93万株)に関しては、公開価格の1.5倍でロックアップが解除されます。

↓抽選後期型の岩井コスモ証券↓

公開規模はそれなりにありますが、業績も好調で今後の成長期待も高そうなので、期待出来そうなIPOに見えます。

アイキューブドシステムズ(4495)の初値予想

一発目の初値予想は3/8(日)か3/9(月)に追記します

※ブログ上部のIPOスケジュールの「評価」欄は近日中に更新します

4,500円(初値予想第一弾:3/11記)

⇒ 3,000円(急激な地合いの変化により変更しました(3/16)

※二発目の初値予想は仮条件が決定する3/16(月)以降にアップします

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

タグ :2020IPO アイキューブドシステムズ 上場承認

コメントフォーム