-上場中止となりました-

(9/28追記)

キオクシアホールディングスのIPO評価と初値予想です。

キオクシアホールディングス(旧東芝メモリ)IPOの上場日は10/6(火)で、IPOの申し込みは9/18(金)からスタートします。

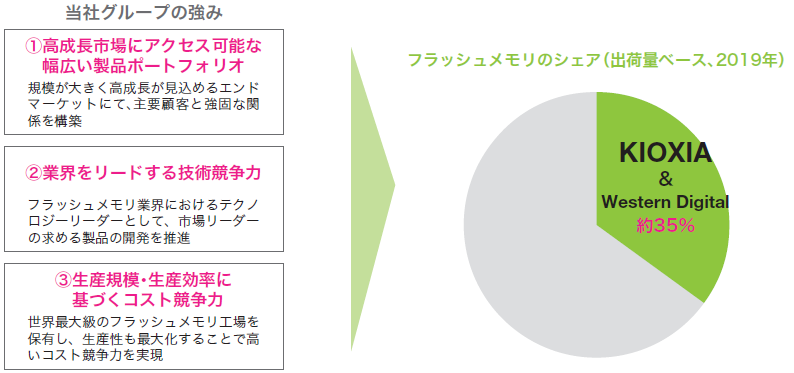

キオクシアHDの事業概要

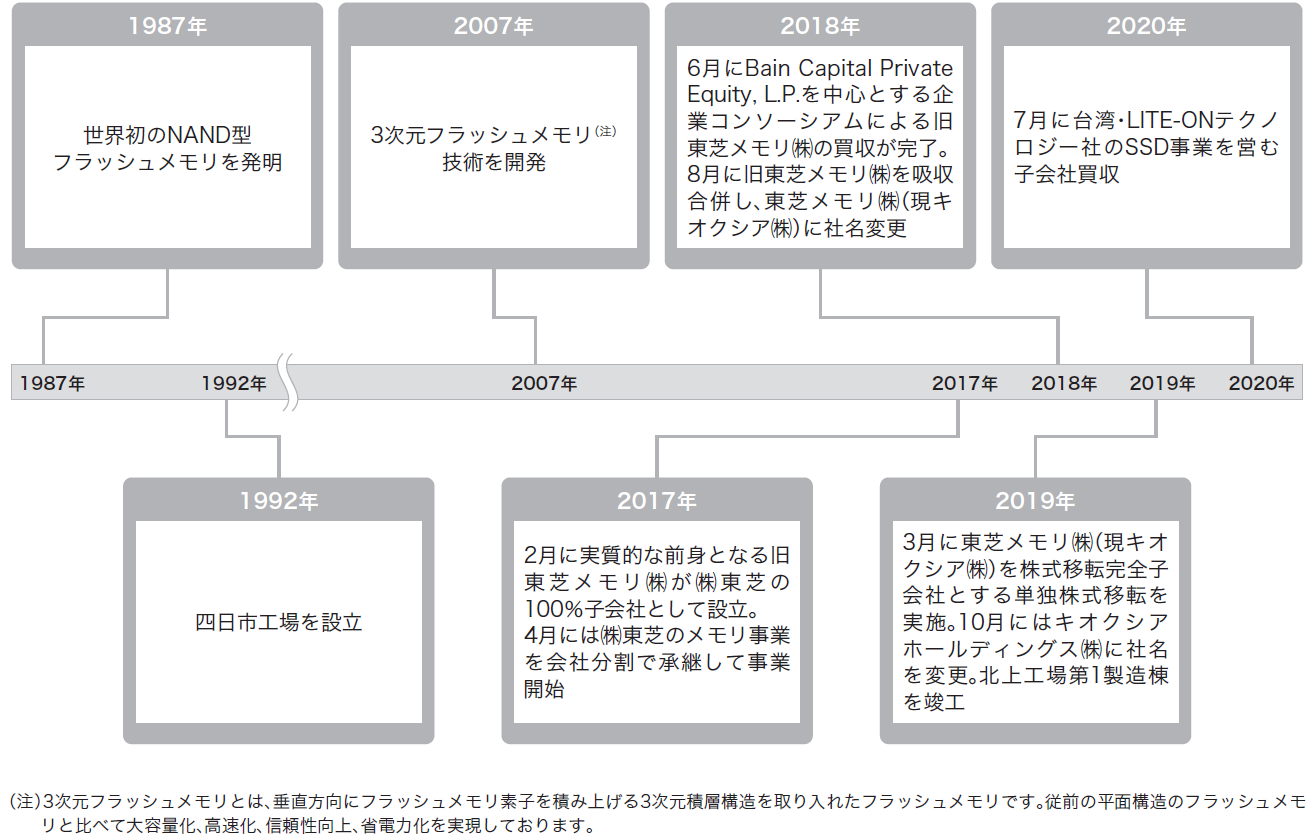

キオクシアホールディングスは、SSDなどのNAND型フラッシュメモリを製造している半導体メーカーです。

キオクシアの前身は「東芝メモリ」で、原子力部門で巨額の損失を計上した東芝が2017年に分社化して設立した企業です。

※クリックで拡大します

NAND型フラッシュメモリは、電源を切っても記憶が消えない半導体メモリであり、1987年にキオクシア(旧東芝メモリ)が世界で初めて開発したものです。

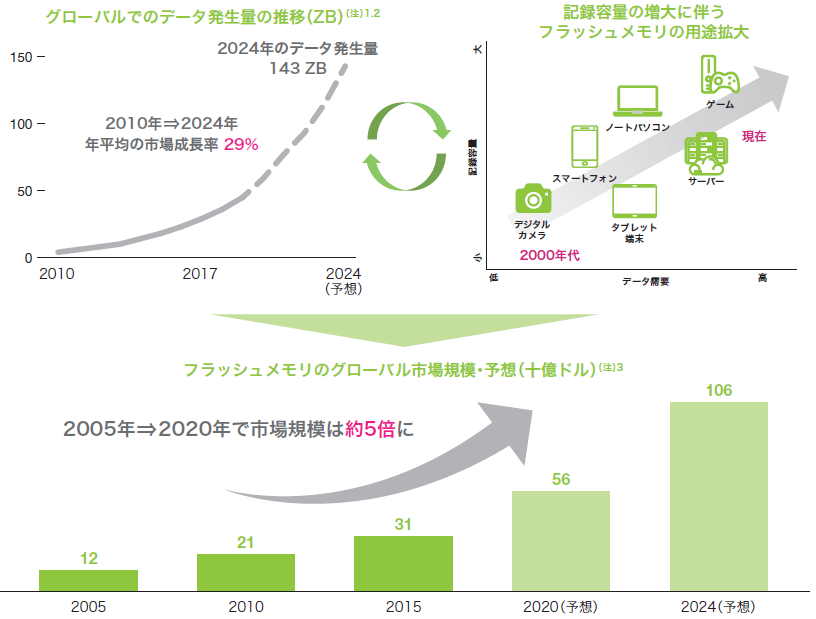

フラッシュメモリは大容量のデータ保存を可能にする記憶用デバイスであり、スマホをはじめとする身近な電子機器で欠かすことのできない基幹部品となってます。

フラッシュメモリは、今後も5G、IoT、AI、自動運転の普及により大幅な需要増が見込まれています。

※クリックで拡大します

そのようなマーケット環境の中、キオクシアは製造合弁契約を結ぶWestern Digtalグループと合わせたフラッシュメモリの2019年の出荷量は、世界最大級となる約35%のシェア(世界2位)を有しています。

※クリックで拡大します

直近の主要な新製品

※クリックで拡大します

キオクシアのIPO評価

正直、非常に難しいIPO案件で良く分かりません(苦笑)

フラッシュメモリ市場の今後の拡大は誰もが認めるところであり、そこで大きなシェアを誇るキオクシアに対する期待は高いものがあります。

フラッシュメモリによるスマホの進化はもちろん、個人PCのHDからSSDへの置き換えやクラウドの普及に伴うデータセンターでのニーズ増大、さらには様々なゲーム機向けの市場でも期待出来そうです。

個人的にも新しいスマホやSSDの快適さを考えると、今後益々の市場拡大は必然と思います。

しかしながら、これら商品の技術の進歩の早さや市場価格の変動幅は非常に大きく、PCのメモリーなど僅か数か月で価格が半減することなど当たり前であり、業界各社の業績も非常に不安定な印象です。

昨年は半導体不況と言われながらも今年はコロナの影響で追い風が吹いていると言われていますが、今後いつまた急変するか誰にも分かりません。

現に足元ではメーカー各社の在庫がだぶついているとの報道もありますし、業績も四半期予想しか出ていないので何とも言えません。

↓100%完全抽選のマネックス証券↓

結局のところ足元の業績がどうであれ、要は今後の世界的な争いの中で日本のキオクシアがサムスンやマイクロンに勝ち続けていけるのか?という事であり、背景や状況は異なりますが、過去の「日の丸企業」と言われたエルピーダやJDIの負けっぷりを考えると、不安にもなってきます。

また、当初は3兆円との報道もあったキオクシアの時価総額ですが、今回の想定価格で計算すると約2.1兆円であり、欲張りな?米ベインキャピタルがよく応じたな、という気もします。

個人的には雪国まいたけでもあれだけ大きな利益を見込むベインが、この程度の売出し価格で納得するのは単純に不思議な気がしており、一刻でも早く売却したいのでは?という穿った見方をしてしまう部分もあります。

ということで、今の状況では「何とも言えない」というのが正直なところであり、海外配分も多い(約65%)ことから、まずは仮条件を見てみたいですね。

キオクシアIPOの公開規模は想定価格ベースで約3,782.5億円(国内35%:1,323.9億円)で、欧州及び米国を中心とする海外にも販売されます。

既存の普通株主と新株予約権者上位には180日間のロックアップが掛かってますが、ロックアップ対象者以外のストックオプションが約260万株ほどあるようです。

スケジュール的には10/6の単独上場ですが、前日には大型IPOで出口案件のダイレクトマーケティングミックスIPOがあり、9/17にも大型IPOで同じ出口案件の雪国まいたけも上場するので、それらの動向にも左右されそうですね。

↓IPO投資で必須の大和証券!↓

↑auアセットマネジメント仲介で口座開設↑

現時点での個人的評価は需給判断で「D」としますが、最終的には仮条件や予想会社の見立てを参考にギリギリまで検討する予定です。

もちろん大型IPOで大量当選も狙える案件でもあるため、「GO」となれば全力で行ける準備だけは整えておきます。

キオクシアHDのIPO取扱い証券

| 主幹事証券 | 三菱UFJMS証券 野村證券 ゴールドマン・サックス証券 JPモルガン証券 SMBC日興証券 大和証券 みずほ証券 |

| 幹事証券 | クレディ・スイス証券 松井証券 マネックス証券 楽天証券 SBI証券 auカブコム証券(委託取扱い決定!) DMM株(委託?) |

前受金不要でIPO抽選に参加できます

キオクシアIPOの初値予想

キオクシアIPOの現時点での初値予想は公募価格近辺とします。

※想定価格=3,960円:仮条件決定前

仮条件が決定する9/17(木)以降にまた初値予想をアップします

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

↓IPO取扱い最多級のSMBC日興証券↓

タグ :IPO評価 キオクシアホールディングス 初値予想

コメントフォーム