ソフトバンクIPO(9434)が新規承認されました!

ソフトバンク(9434)の上場日は12/19(水)で、上場市場は未定ですが東証一部となるのはほぼ確実です。

主幹事は野村證券を筆頭に6証券が共同で務め、IPOの申し込み期間(BB期間)は12/3(月)~12/7(金)となってます。

待ちに待ったソフトバンクのIPOが正式に決定しました!

上場日や公開規模は事前に報道されていた通りでしたが、主幹事の顔ぶれや序列はちょっと意外でしたね。

これから上場日に向けて大いに盛り上がって欲しいところです。

ソフトバンク(9434)の事業内容

ソフトバンク(9434)は、言わずと知れたソフトバンクグループ(9984)の中核会社であり、移動通信サービス、携帯端末の販売、固定通信サービス、インターネット接続サービス等を展開している企業です。

主力の移動通信サービスでは、メインブランドの「ソフトバンク」、低価格のサブブランド「ワイモバイル」、そして「LINEモバイル」の三つのブランドを展開しています。

固定通信サービスでは「SoftBank 光」などのブロードバンドサービスを、「ソフトバンクでんき」では電力サービスも手掛けています。

※クリックで拡大します

今後はIoT時代を見据えた次世代の移動通信システムである「5G」の提供を控え、AI(人工知能)、IoT、スマートカー・ロボット、VRなど様々な分野でのサービスを拡大し、新規事業を展開していきます。

今後の新規事業展開では、多数のソフトバンクグループ企業(Arm社やヤフーなど)と連携することにより、多くのシナジーも期待されます。

※クリックで拡大します

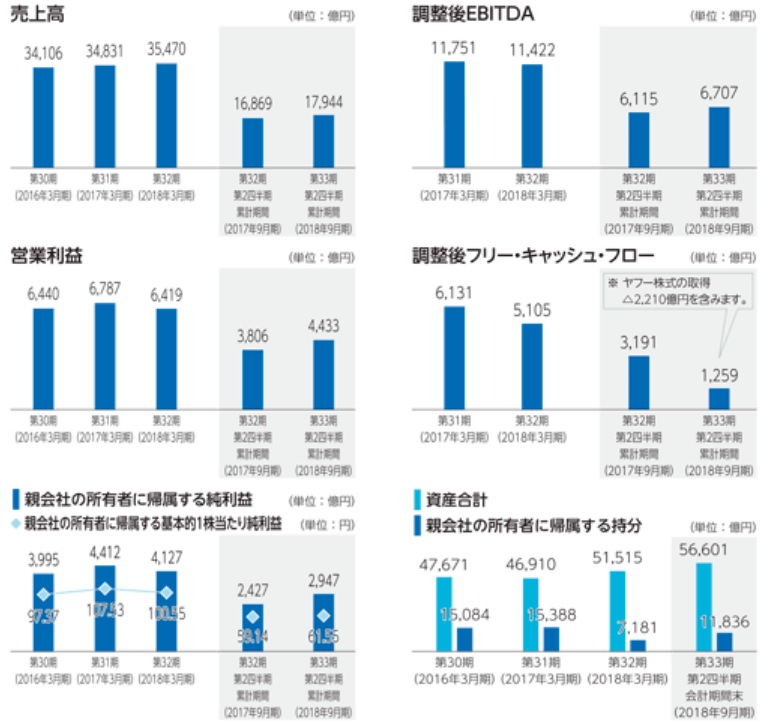

ソフトバンク(9434)の各種経営指標

※クリックで拡大します

ソフトバンク(9434)のIPO基礎情報

| 証券コード | 9434 |

| 社名 | ソフトバンク株式会社 |

| 業種 | 情報・通信業 |

| 事業内容 | 移動/固定通信事業及びICTソリューションの提供 |

| 上場日 | 12/19(水) |

| 上場市場 | 東証一部(予定) |

| 公募株数 | 0株 |

| 売出株数 | 1,603,693,700株 国内:1,427,287,400株 海外: 176,406,300株 |

| OA | 160,369,400株 |

| 想定発行価格 | 1,500円 |

| 仮条件 | 11/30に決定 |

| 最低必要金額 | 15.0万円 |

| 吸収金額 | 26,461億円(想定価格で計算)

※国内23,815億円 |

| 時価総額 | 71,807億円(想定価格で計算) |

| BB期間 | 12/3~12/7 |

| 公募価格決定日 | 12/10 |

| 主幹事証券 | 野村證券(25.06%) 大和証券(20.0%) SMBC日興証券(16.0%) みずほ証券(16.0%) 三菱UFJMS証券(12.5%) SBI証券(7.6%) |

| 幹事証券 | 岡三証券(0.79%) 東海東京証券(0.79%) 岩井コスモ証券(0.60%) 水戸証券(0.49%) 西日本シティTT証券(0.07%) 松井証券(0.04%) マネックス証券(0.04%) あかつき証券(0.02%) カブドットコム証券(委託取扱い決定!) 岡三オンライン証券(委託取扱い決定!) ライブスター証券(委託?) 楽天証券(委託?) GMOクリック証券(委託?) One Tap BUY(委託※1株単位) 三菱UFJ銀行(委託) |

結局は野村證券を筆頭にした5大証券+SBI証券が主幹事となりました。SBI証券凄いですね!ちなみに、証券各社の割当比率は営業マンからヒアリングしたものです。

平幹事の東海東京証券でも0.79%で約188億円、100%抽選のマネック証券の0.04%でも約9.5億円で約6,350枚にもなることから、平幹事でも十分当選が狙えそうです。

ソフトバンク(9434)のIPO評価

時価総額は想定価格ベースで約7.2兆円、公開規模が約2.65兆円(国内約2.4兆円)と過去最大のIPOとなる見込みです。

業績動向、配当(配当性向85%目安で5%強か?)、親子上場など、ソフトバンクIPOの評価ポイントは多くありますが、やはり超大型IPOということで需給面が最も気になるところです。

ソフトバンクIPOはグローバルオファリングですが、その比率は意外と低く約11%(予定)のみでした。とは言え、海外での人気も非常に気になるところです。

また、各指数への組入れやファンド等による買い需要も相当量見込まれるので、リバランスにより全体相場へ与える影響も大きそうですね。

ちなみに、ソフトバンクの公開規模は国内分で約2.4兆円ですが、本日の東証一部全体の売買金額は約2.1兆円しかありません(苦笑)

↓抽選後期型の岩井コスモ証券↓

個人的には、10月の波乱相場や先日のNTTドコモの件を受けて、想定価格ベースでもう少し大胆なプレミアムディスカウントを期待していました。

孫さんは「コスト削減を進めることなどによって収益計画に大きな影響はない」とコメントしていますが、市場がこの辺をどう捉えるか注目ですね。

ちなみに、ソフトバンクグループは「業務工数/コストを半分に、生産性/独創性は2倍に」を目指す施策に加え、2018年6月時点で2,000件を超えるAI(人工知能)・RPA(ロボットによる業務自動化)プロジェクトを実践しているようです。

↓IPO投資で必須のSBI証券↓

これからのロードショー(機関投資家等へのヒアリング)で仮条件がどうなるか見物ですね。

ソフトバンクグループ(9984)は上場後も同社の約63%を保有する筆頭株主であり、上場後180日のロックアップがかかっています(価格による解除条項なし)

まずは予想会社の評価待ちとしますが、まだ時間もあるので個人的にもジックリと検討したいと思います。

ソフトバンクIPO(9434)の初値予想

一発目の初値予想は11/18(日)か11/19(月)に追記します

ブログ上部のIPOスケジュールの「評価」欄も後日記載します

※緑字が仮評価、黒字が本評価、変更があった場合は赤字

公募価格近辺?(初値予想第一弾:11/19記:暫定)

※二発目の初値予想は仮条件が決定する11/30(金)後にアップします

↓皆さんの初値予想は?↓

IPO新規公開株ブログランキング

IPO投資は口座数と継続力がポイントですが、事前準備をしておかなけれチャンスも掴めません。少しでも多くの利益を得られるよう、証券口座や資金繰りなど事前準備はしっかりと行っておきましょう。

ここで動くか動かないかで得られる利益が変わってきます!

コメントフォーム